34年ぶり、46年ぶりに変化した日本経済

調査レポート

2024年03月04日

住友商事グローバルリサーチ 経済部

鈴木 将之

概要

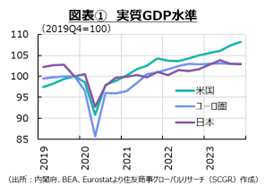

- 2023年第4四半期の日本の実質GDP成長率は前期比年率▲0.4%と、2四半期連続のマイナス成長になった。日本経済は、堅調な米国経済に比べると見劣りするものの、横ばい圏を推移してきたユーロ圏経済よりも2023年通年の成長率が高かった。

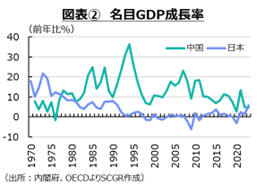

- 日本経済が変化しつつあることを示唆する現象も見られる。物価高騰が主因とはいえ、2023年の日本の名目GDP成長率は、46年ぶりに中国を上回った。また、日経平均株価は34年ぶりに過去最高を更新した。こうした変化の中で、長年の課題だったデフレ脱却や日本銀行の金融緩和政策の修正が注目されている。賃金と物価の好循環が生じるか否かはまだ見通しがたいものの、2024年は日本経済にとって大きな転換点になるのかもしれない。その先にある、物価や賃金が上昇し、金利が掛かる世界に対応できる体制を整えておくこともまた重要になっている。

1. 国際比較から見える日本経済の現状

2023年第4四半期(Q4)の日本の実質GDP成長率は前期比年率▲0.4%と、2四半期連続のマイナス成長になった。図表①のように、日本は2023年上半期に高めの成長率だったこともあり、下半期の減速が目立った。

それに対して、米国経済は2023年Q4に前期比年率+3.2%であり、2023年を通じて2%超の成長を維持している。これまで物価抑制を目指してきた一方で、雇用の悪化は限定的であり、景気も底堅く推移しているため、軟着陸がメインシナリオになっている。

ただし、日本経済が目立って悪いわけではない。ユーロ圏経済は2023年Q4に前期比0.0%と、かろうじて2四半期連続のマイナスを回避したにすぎない。しかも、2023年を通じてほぼ横ばいで推移しており、景気は足踏み状態だったといえる。実際、2023年通年では、日本の前年比+1.9%に対して、ユーロ圏は、IMFの「世界経済見通し(WEO)」(2023年1月)や欧州委員会の「冬季経済見通し」でともに+0.5%と予想されていた。通年でみれば、ユーロ圏の方が日本よりも厳しい状態にあった。

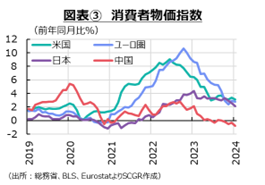

また、中国経済も苦境に立たされている。実質GDP成長率は2023年Q4に前期比+1.0%へと減速した。2023年通年では、前年比+5.2%と政府目標を達成したものの、不動産不況などの影響が引き続き大きく圧し掛かっている。実際、図表②のように、名目GDP成長率を比べると、日本の前年比+5.7%に対して、ディスインフレの影響から中国は+4.6%にとどまった。日本の名目GDPが中国を上回ったのは、1977年以来46年ぶりのことだった。日本の名目GDP成長率が跳ね上がったのは、物価高騰の影響が大きいとはいえ、図表③のように、欧米に比べても(その指数は)決して高いものではなかった。むしろ、経済の体温ともいわれる消費者物価指数が前年同月比マイナスになったことが、中国経済の不調さを示唆している。

こうした点を踏まえながら、以下では日本経済の現状について確認しておく。

2. 日本経済の現状

ここでは、需給の主要な項目から、日本経済の状態を確認しておく。

まず、物価について、日本の1月の消費者物価指数(総合)は前年同月比+2.2%となり、米国の+3.1%やユーロ圏の+2.8%を下回った(総務省「消費者物価指数」)。2023年後半には、日本の物価上昇率の方が欧米よりも高くなったものの、足元にかけて再び下回るようになっている。欧米が物価上昇率を2%目標まで押し下げる道半ばであり、連邦準備制度理事会(FRB)も欧州中央銀行(ECB)も確信を持てない一方、日本は2%まで押し上げるという意味で道半ばであり、日銀も十分な確度を持てていない。

2022年の物価高騰局面で、欧米ほど日本の物価は上昇しなかった。それは、資源価格が上昇した中で、仕入・販売にタイムラグがあり、販売価格が遅れて上昇したり、日本企業が利益を削ってコスト増を吸収したり、生産性の向上によって吸収したりした一方で、政府が物価対策として補助金を出してガソリン価格や電気・ガス代などを抑制した影響があったからだろう。創意工夫の生産性向上と、企業収益を圧縮したり、賃上げに応じにくくなったりする一面もある。欧米のように、素直に価格転嫁し、賃金を引き上げていくことがよいのか否かには議論の余地がある。

しかし、今回の局面で、日本でも久しぶりに販売価格の引き上げ、賃上げなどが実現した点が注目された。今後の焦点は、その気運を2024年以降も継続できるかという点になっている。

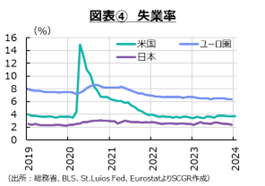

また、日米欧の雇用環境は、底堅く推移している。図表④のように、米国の1月の失業率は3.7%で、3か月連続横ばいと、低水準を維持している。ユーロ圏も12月に6.4%と、2023年1月以降6.4~6.6%のレンジ内の推移を保っている。日本は1月に2.4%となり、2023年1月(2.5%)を小幅に下回った(総務省「労働力調査」)。2023年中には一時2.7%まで上昇したものの、欧米に比べれば、低位で安定していたことに変わりはない。

低失業率が示唆するように労働需給がひっ迫する中、物価高騰を受けて、欧米では賃上げや労働環境の改善を求めてストライキがたびたび発生している。それによって、コロナ禍前に比べ高い賃上げ率が実現されてきた。1月の米国の平均時給は前年同月比+4.5%だった。1年前(2023年1月)も+4.6%であり、平均時給が切り上がっていることがわかる。全米自動車労組の交渉結果のように、今後数年間にわたって賃上げが継続する見通しだ。

また、ユーロ圏の妥結賃金も2023年Q4に前年同期比+4.5%となり、4四半期連続で4%超(平均+4.5%)になった。これは、コロナ禍前の2019年平均(+2.2%)の約2倍の伸び率であり、2023年以降の賃上げ気運が継続している。

一方、日本では欧米のような目立ったストライキは見られないものの、2024年度春闘に向けて、高めの賃上げを表明する企業が増えている。2024年度の賃上げは、2023年度を上回るという見方もあるが、実際どこまで賃金が上昇するか、また中小企業などに広く波及するかなどが注目される。ただし、有効求人倍率が2022年末にピークを付けてやや低下していること、早期退職募集などの報道も見られており、一時に比べて労働需要が弱まり、労働市場の需給のひっ迫が緩和している部分もあるようだ。

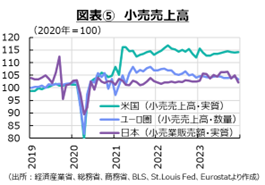

日本の個人消費は、持ち直しの動きに足踏みが見られ(てい)る。図表⑤のように、12月の総消費動向指数(実質)は前月比▲0.1%と、2か月連続で減少した(総務省「消費動向指数」)。その前の8~10月は0.0%と横ばいであり、2023年下半期の消費は足踏み状態だった。また、12月の指数自体(104.2)も、1月(104.4)を下回っており、通年で見ても力強さに欠けた。また、実質消費支出(2人以上の世帯)も前月比▲0.9%と3か月連続で減少していた(総務省「家計調査」)。その一方で、供給側からみると、1月の小売業販売額は前月比+0.8%と、2か月ぶりに増加した(経済産業省「商業動態統計」)。単月では、12月の▲2.8%の減少分を回復できておらず、9月以降、増減を交互に繰り返しており、一進一退の状態にある。

物価高騰の痛みは引き続き大きい。年末年始商戦の客足はコロナ前を上回り、帰省客も増加したという声もあった(内閣府「景気ウォッチャー調査」)。ただし、値上げに伴って、消費者の買い控えの行動も見られているという意見もあった。実際、家計側からみた消費者マインドである消費者態度指数は1月に38.0と、4か月連続で上昇した(内閣府「消費動向調査」)一方で、企業側からみた消費者マインドである家計動向の現状判断DIは1月に50.2と、前月から▲1.6ptと4か月ぶりに低下した(内閣府「景気ウォッチャー調査」)。これは、家計からみれば、消費行動を回復させている一方で、企業側からみれば、買い控えなど気になる点もあるということを表しているのだろう。

米欧でも、個人消費のコロナ禍後の急回復は一服している。モノからサービスへの消費のシフトが起きているものの、物価高騰に伴う実質購買力の低下から、個人消費は下押し圧力を受けやすい。欧米では、物価上昇率が縮小し、賃金上昇率を下回るようになり、実質的な購買力が回復しつつある。それが、2024年の個人消費の持ち直しにつながると期待されている。

一方で、日本では、依然として、賃上げに比べると、物価上昇の影響力の方が大きい。2024年度の春闘で、どこまで賃上げが実現するのかが個人消費にとっても重要になっている。また、欧米に比べて、高齢化が進んでいるため、年金の影響も相対的に大きい。年金の給付額は物価上昇率を勘案して決定されるものの、物価上昇に遅れて引き上げられ、かつマクロ経済スライドによって物価上昇ほど引き上げられない。そうしたこともあり、物価が上昇しはじめる局面ではその痛みが大きくなりがちだ。

こうした点を踏まえると、先行きの個人消費の持ち直しは緩やかなものになるとみられる。4月以降も賃金上昇が継続し、物価上昇率並みになることで、次第に実質購買力も持ち直しに向かうだろう。日本にとっては、久しぶりに物価が上昇する世界になっているため、それを前提とした個人消費が定着するまでには相応の時間が必要になるだろう。

日本では設備投資も、持ち直しの動きに足踏みが見られ(てい)る。図表⑥のように、設備投資の動きに一致する傾向があるといわれる資本財(除く輸送機械)出荷は、2月に前月比▲8.7%と2か月ぶりに減少した。ただし、これは2023年12月に+10.4%と大幅に増加した反動といえる。1月の指数(108.3)は11月(107.4)を上回っており、ならしてみれば増加している。また、2023年Q4は前期比+1.3%となり、Q3(▲4.2%)から反発、2四半期ぶりに増加した。

先行きについて、12月の民需(除く船舶・電力)の受注額は前月比+2.7%と、2か月ぶりに増加したものの、11月の減少が響いて、2023年Q4には前期比▲1.0%と、3四半期連続のマイナスになった(内閣府「機械受注統計」)。2024年Q1は+4.6%と、4四半期ぶりに増加する見通しであるものの、今後半年程度、設備投資の動きが鈍いとみられる。

ただし、日本企業の設備投資意欲は低くない。2023年度の設備投資計画(全規模・全産業)は前年度比+12.8%であり、2022年度の+9.2%よりも高い(日銀「短観(2023年12月調査)」)。別の統計(内閣府・財務省「法人企業景気予測調査」)でも、2023年度の設備投資額は前年度比+11.1%と、10%超という点で共通している。両統計とも、企業の設備の不足感の方が強いことを示しており、企業は設備投資に積極的な姿勢を維持している。

しかし、欧米では、金利上昇や資材価格の上昇が重石になっている。コスト上昇の一方で、足元の国内外の景気の減速感から、短期的な期待収益性が低下しており、設備投資には厳しい環境になっている。日本では、低金利ではあるものの、資材価格は上昇、海外景気の減速も同じ環境にある。

それに対して、実体の設備投資が足踏みしている点について、日本では人手不足の要因が大きい。また、2024年度になってから、物流業界への規制の問題もある。そのため、設備投資意欲があり、その計画はされているものの、人手や部材の調達・確保が重石となって、設備投資が計画ほど実施されていない状況といえる。そのため、今後計画されていた設備投資が出てくる(/出現する)可能性がある一方で、取りやめになってしまう恐れもある。デジタル化やグリーン化、省力化など、設備投資のニーズがある中で、実際にどこまで出て(/出現して)くるのかが今後注目される。

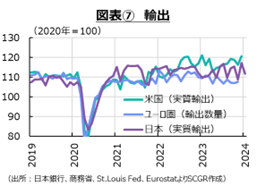

日本の輸出は、足踏みしている。図表⑦のように、1月の実質輸出は前月比▲4.6%と、2か月ぶりに減少した(日本銀行「実質輸出入の動向」)。地域別にみると、米国や欧州向けの減少が目立った。特に、自動車関連や資本財が前月から減少したようだ。

中国向けの半導体等製造装置の輸出は底堅く推移している。先端半導体や製造装置について、米欧とともに輸出管理が強化された一方で、汎用品については強化されていないためだろう。ただし、輸出全体でみると、中国向けの輸出数量は、2023年内に前年同月比マイナスで推移することが多かった(財務省「貿易統計」)。2024年1月は前年同月比+20.4%と大幅に増加したものの、春節の時期が影響したとみられるため、この増加を中国需要の回復とみなすのは早計だろう。

先行きについて、欧米向けの輸出もさえないことは、外需の弱さを表しているのだろう。米国の内需は底堅く推移する一方で、ユーロ圏の内需は弱い、中国の内需にも大きな期待ができない。そうなると、当面、日本からの輸出が大きく増えるという姿は描きにくいだろう。

日本の生産は、持ち直しつつあったものの、足踏みしている。1月の鉱工業生産指数は前月比▲7.5%と、2か月ぶりに減少した(経済産業省「鉱工業指数」)。ただし、一部自動車メーカーの生産停止などもあって、自動車の生産は▲17.8%と大幅に減少した。その他、汎用・業務用機械(▲12.6%)や電気・情報通信機械(▲8.3%)など減産が波及したようだ。ただし、Q4の生産は前期比+1.3%と2四半期ぶりに増加していた。生産水準は2023年初めを上回っていたため、需要の弱さに起因する減産とは異なることに注意が必要だ。

また、製造工業生産指数は2月に前月比+4.8、3月に+2.0%と回復すると予想されている。2~3月の増産分では、1月の減産分を回復できないため、生産の持ち直しには時間がかかりそうだ(経済産業省「製造工業生産予測指数」)。

それに対して、米国の1月の鉱工業生産指数(前月比▲0.1%)は3か月ぶりのマイナスだった。米供給管理協会(ISM)の製造業景況感指数(PMI)は、15か月連続で好不調の境目となる50割れとなっており、製造業は依然として不調だ。12月のユーロ圏の鉱工業生産指数(+2.6%)は2か月連続で伸びたものの、これはアイルランドの一時的な増産の影(影響?)が大きかった。そのため、それを除くと必ずしも強さは見られない。実際、ユーロ圏のけん引役であるドイツの生産(▲1.2%)は2か月連続で低下していた。

足元の日本の生産の足踏みも、欧米と同様といえる。ただし、一部自動車メーカーの動向など、日本の事情もあるため、その部分が回復しないと、生産活動の持ち直しは本格化しにくい。国内外の需要が足踏みとなる中で、生産活動が持ち直すのも、年半ば以降になりそうだ。

3. 34年ぶりの高値と変化の兆し

足元の景気は必ずしもさえないものの、コロナ禍からの回復、米国での早期利下げ観測の後退、日本のマイナス金利解除後の利上げ観測の後退、米エヌビディアの2024年1月期の決算発表などを受けて、日米の株価が上昇した。図表⑨のように、日経平均株価は2月22日に、バブル崩壊前の高値(1989年12月29日3万8,957円44銭)を更新した。株価は、この上昇基調を変えてほしくないところだ。

これに加えて、前述のように、物価高騰が主因とはいえ、2023年の日本の名目GDP成長率は46年ぶりに、中国を上回った。このように、日本経済が変化しつつあることを示唆する現象も見られ始めている。

こうした中で、注目されるのは、デフレ脱却と日銀の金融緩和政策の修正だろう。植田日銀総裁は2月22日、現状を「デフレではなく、インフレの状態にある」と認識を示した。内田日銀副総裁は2月8日、『経済・物価情勢の展望』(2023年1月)の政策委員の大勢見通しで示された2025年度の消費者物価指数(除く生鮮食品)の前年度比+1.8%を、「概ね2%となる姿」と表現しており、こうした見通しに沿うように経済が推移すれば、2%目標達成への確度が高まると判断されるだろう。そのためには、2024年度の賃金と物価の好循環が実現するかが重要となる。特に、消費者物価指数が今後2%前後で推移すること、2024年度春闘での賃上げ率が2023年度より高まり、名目賃金の上昇傾向が継続することが、その前提になるだろう。

そうした環境になれば、図表⑩のように、再び1ドル=150円台まで円安・ドル高が進んだ対ドルの円相場も反転するとみられる。コロナ前には105~115円程度のレンジで推移していたこと、貿易収支やサービス収支の赤字が拡大したことなどを踏まえれば、少なくとも足元の水準よりも大きく円高・ドル安方向に振れることは確かだろう。日本経済に久しぶりに見えている変化の兆しが、本格的な変化につながるのか、兆しで終わるのか、まだ見通しがたいものの、2024年は日本経済にとって大きな転換点になるのかもしれない。その先にある、物価や賃金が上昇し、金利が掛かる世界に対応できる体制を整えておくこともまた重要になっている。

以上

記事のご利用について:当記事は、住友商事グローバルリサーチ株式会社(以下、「当社」)が信頼できると判断した情報に基づいて作成しており、作成にあたっては細心の注意を払っておりますが、当社及び住友商事グループは、その情報の正確性、完全性、信頼性、安全性等において、いかなる保証もいたしません。当記事は、情報提供を目的として作成されたものであり、投資その他何らかの行動を勧誘するものではありません。また、当記事は筆者の見解に基づき作成されたものであり、当社及び住友商事グループの統一された見解ではありません。当記事の全部または一部を著作権法で認められる範囲を超えて無断で利用することはご遠慮ください。なお、当社は、予告なしに当記事の変更・削除等を行うことがあります。当サイト内の記事のご利用についての詳細は「サイトのご利用について」をご確認ください。

レポート・コラム

レポート・コラム

SCGRランキング

SCGRランキング

- 2024年7月25日(木)

『東洋経済ONLINE』に、米州住友商事会社ワシントン事務所調査部長 渡辺 亮司のコラムが掲載されました。 - 2024年7月23日(火)

株式会社ユーザベース主催「スピーダセミナー」で、当社シニアアナリスト 石井 順也が講演した内容が『スピーダ』サイトに掲載されました。 - 2024年7月23日(火)

『日本経済新聞』に、当社チーフエコノミスト 本間 隆行のコメントが掲載されました。 - 2024年7月22日(月)

『Yahoo!ニュース』に、公式コメンテーターとして米州住友商事会社ワシントン事務所調査部長 渡辺 亮司のコメントが先週6本掲載されました。 - 2024年7月21日(日)

『日刊工業新聞ニュースイッチ』に、当社チーフエコノミスト 本間 隆行のコメントが掲載されました。