漸進続くメキシコ経済の内側を探る

2019年08月20日

住友商事グローバルリサーチ 経済部大西 貴也

<注目点・特徴>

メキシコはラテンアメリカ諸国ではブラジルに次ぐ大国で、世界でも有数の人口規模・経済規模を誇るが、どのような特徴があるのだろうか?

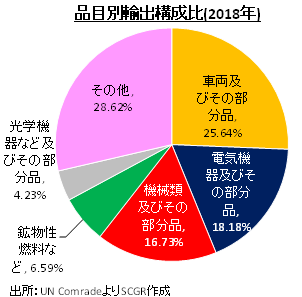

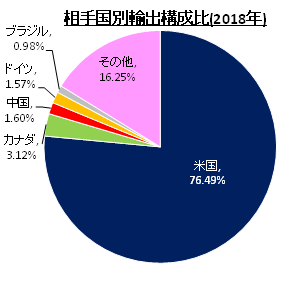

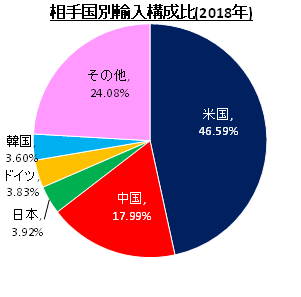

まず、米国との濃密な経済関係が挙げられる。具体的には輸出の8割弱、輸入の5割弱、投資の4割弱を米国が占め、貿易や投資で大きく米国に依存している。また、海外労働者による送金の送金元の約95%が米国である。

次に、FTA締結国の多さである。2019年3月半ば時点で49か国だが、CPTPPにおいてブルネイやマレーシアと批准すれば51か国になる。1980年代後半以降、経済状況の改善や投資先としての魅力向上を目指して進めてきたFTAの締結は、米国依存の改善にも多少寄与しているものの、依然改善余地は大きい。

そして、中国との関係の薄さは特筆に値する。輸入でこそ中国は米国に次ぐ2位の輸入元で全体の18%を占めるが、他のラテンアメリカ諸国と比べメキシコに顕著なのが、輸出先で1.6%、投資先でも1%という中国の存在感の薄さである。これは強固な米国との関係ゆえの結果と思われる。

以下、概要を確認後、経済について詳しく見ていきたい。

出所:https://mapswire.com/download/countries/mexico-simple-map.jpg

<概要>

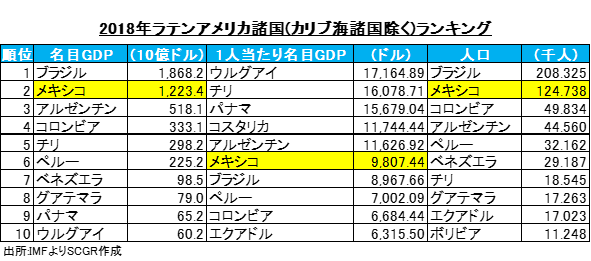

下図の通り、カリブ海諸国を除いたラテンアメリカ諸国中、メキシコは経済規模、人口においてトップクラスであり、経済水準も高い。また、約1,964,375平方キロメートル(2017年)の面積は域内3位で、世界でも14位である。なお、人口はスペイン語圏でみると世界1位である。

公用語はスペイン語だが、先住民族言語が60程度ある。人種は先住民とヨーロッパ系の混血が約60%、先住民が約30%、ヨーロッパ系やその他が約10%となっている。宗教はカトリック系が約90%だが、信仰の自由は認められている。政治体制としては連邦共和国である。言語、人種構成、宗教は多くのラテンアメリカ諸国と同様だが、ブラジルをはじめアルゼンチン、チリ、コロンビアなどの大統領が右派や中道右派であるのに対し、メキシコの大統領は左派であり『大きな政府』を志向している。

<経済構造>

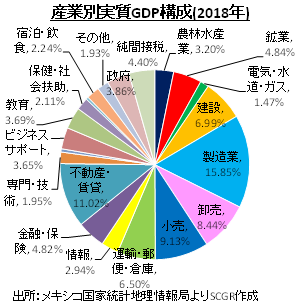

産業別実質GDP構成は2018年ベースでは製造業15.85%、不動産・賃貸11.02%、小売9.13%、卸売8.44%、建設6.99%、運輸・郵便・倉庫6.5%、鉱業4.84%、金融・保険4.82%、などとなっている。また、観光業の直接的な貢献は7.2%、間接的なものも含めると16.1%もの規模になっている。総じて経済の多様化が進んでおり、経済成長率の安定に寄与していると考えられる。

自動車を筆頭に鉱工業が盛んなイメージだが、1993年以降でみるとGDP比では実際は低下している。これは、製造業が縮小している訳ではなくむしろ堅調に拡大してはいるものの、サービス業の成長速度の方が速いためである。製造業のGDP比は政府の振興策などが奏功し2000年に18.32%のピークをつけた後は低下し近年は約16%で推移している。他国の場合に比べ、輸出がGDPの3分の1超を占め、かつ大半が工業製品であることからすると16%は低いと感じる。鉱業のGDP比は1996年や1997年のピーク時は10%超だったが国営石油公社Pemexの衰退と共に低下の一途をたどり2018年ついに5%を下回った。建設業のGDP比も1994年に9.71%まで拡大したがその後は緊縮財政で公共事業が絞られたことを主因に縮小し2018年は7%を下回った。GDP比が上昇傾向にあるのはサービス業の中でも卸売、小売、運輸・郵便・倉庫、情報、金融・保険、不動産・賃貸の6業種となっている。特に情報や金融・保険は1993年の比率がそれぞれ0.76%、1.11%と低かったこともあるが、25年間でそれぞれ3.86倍、4.34倍と顕著に拡大している。

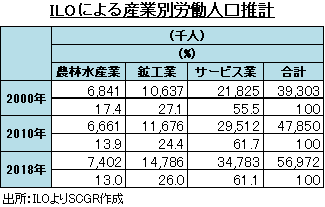

産業別労働人口構成は2018年で農林水産業13%、鉱工業26%、サービス業61.1%となっている。労働者数では農林水産業740万人、鉱工業1,479万人、サービス業3,478万人で合計5,697万人となっている。農林水産業に従事する労働人口は2000年から2010年にかけて減少した後に増加しているが、構成比は一貫して低下している。鉱工業の労働人口は一貫して増加しているが、構成比は2000年から2010年にかけて低下した後に上昇している。サービス業の労働人口は一貫して増加しているが、構成比は2000年から2010年にかけて上昇した後に低下している。

生産性の観点ではGDP構成比がわずか3%台の農林水産業が労働構成比では13%と依然高く、鉱工業やサービス業により一層シフトすることが必要と考える。

①製造業:1980年代半ばから政府が保護育成政策を見直し、輸入自由化、外資規制緩和などを進め、民間投資も加わり、製造業の国際競争力が高まった結果、輸出の約9割が工業製品になるまでになった。特に自動車産業は経済の対外開放政策やNAFTA交渉の進展を受け米国ビッグスリーがメキシコを米国向け生産基地として生産拡大を図ったことをきっかけに急速に発展し、今では米日欧韓の8社が完成車の生産を行っている。2014年以降はブラジルを抜きラテンアメリカ最大の自動車生産国となり、2018年には韓国を抜き世界6位になった。ただし、2018年について、輸出台数は順調に増加し過去最多記録を更新した一方、国内販売は不振をきわめた結果、生産台数は過去最多を記録した前2017年比0.6%減になった。また、電気・電子産業も製造業における主要なセクターで、米国向け製造拠点として多くの外国企業が進出している。

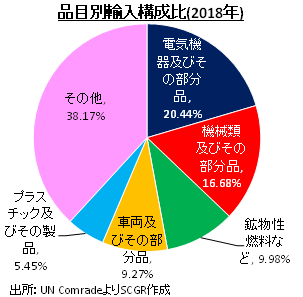

主な輸出品目:中小型車、大衆車、コンピューター、電話、テレビ、家電

主な輸入品目:大型車、高級車、集積回路、電話、記憶装置、プラスチック製品

②不動産・賃貸:カナダの不動産ウェブサイトPoint2 Homesによると、米国人・カナダ人の別荘希望地ランキングでメキシコは首位になっている通り、両国からのリゾート物件需要が多く、近年の低油価や強い米ドルの影響でその需要が回復している。一方、首都メキシコシティでは海外からの不動産投資は主にブラジル、スペイン、米国などからで、新築物件や商業施設に集中している。また、国内に目を向けると、中間所得層の拡大に比例して住宅需要が増加している。なお、2000年以降、銀行は不動産価値に対するローン比率の引き上げやローン期間の延長などで不動産ローンの利便性を向上させており、不動産需要を支えている。

③観光業: 古代遺跡やビーチリゾートなどの観光資源が豊富である。世界遺産は35件あり世界7位(2018年)となっている。政府は安定的な外貨獲得や地方の雇用機会確保の観点から観光産業の継続的発展を図っている。来訪者数は2017年に約3,929万人で世界6位となり、2018年には前年比5.5%増の約4,145万人にまで増加している。治安問題は根強いが、運航路線の拡大や政府による「マヤ鉄道」建設計画などもあり、観光業は今後も成長が見込まれている。

④鉱業:1938年以降石油事業を国家独占としているが、Pemexは収益の7割を国庫納付しているために恒常的な投資資金不足で探査や生産設備投資が不十分となり確認埋蔵量・生産量は共に減少の一途をたどってきた。状況改善のため、前政権はエネルギー改革を行い対外開放・自由化を通して外資による開発促進を図った。しかしそれら諸施策の成果が出る前に現政権が国家主導路線に戻してしまい、国内外投資家の不評を買っている。他、銀(生産量世界1位)を筆頭に、金(生産量世界8位)、銅(生産量世界9位)、鉛(生産量世界5位)、亜鉛(生産量世界6位)、モリブデン(生産量世界5位)など多くの鉱物資源がある。

⑤農林水産業:従来南部でトウモロコシやインゲンマメなど伝統的自給的生産が行われてきたが、1992年の農地改革以降、北部で豆類、野菜類、果物類など米国向け輸出作物の大規模商業生産が行われるようになった。なお、中部で生産されているアボカドの生産量は世界1位である。しかし、南部の相対的に非効率な伝統的農業生産が国全体としての生産性を押し下げるため、農林水産業のGDP構成比はわずか3%台にとどまり、南部の貧困問題はむしろ深刻化している。

主な輸出品目:アボカド、トマト、トウガラシ、牛肉、さとうきび、クルミ、レモン・ライム

主な輸入品目:トウモロコシ、大豆、小麦、豚肉、食用臓物、牛乳・クリーム、菜種

<経済成長>

メキシコは1970年代後半の対外借入への過度の依存、放漫な財政運営、石油産業偏重の経済政策などの結果、1982年債務危機に陥り、財政赤字の削減や賃金・物価の上昇の凍結によるインフレ抑制などで対応したことから、名目GDPは1980年の2,286億ドルから1986年には1,505億ドルまで減少した。その後は貿易・資本取引の自由化など構造改革が奏功し、NAFTA発効による貿易や投資の拡大などもあり、名目GDPはほぼ一貫して増加し、2018年には1兆2,234億ドルになった。1人当たり名目GDPも1980年の3,295.89ドルから1986年には1,906.82ドルまで減少したがその後はほぼ一貫して増加し、2018年は9,807.44ドルになった。

実質GDP成長率は2010年までは▲6.3%から+9.5%の間で変動しながら推移してきたが、2011年以降+4%未満に収束し、特に2017年、2018年は約2%と低成長にとどまっている。産業別では1995年の通貨危機(『テキーラ危機』)やその前後では建設業の寄与が大きかったが、その後は製造業にバトンタッチし、2009年リーマン危機以降は卸売、小売、金融・保険、不動産・賃貸などと並んで団子状態になっている。需要別では個人消費の寄与度が最大で、総固定資本形成は1990年代一定の水準を保っていたがその後低下傾向にある。2018年を産業別にみると堅調な自動車産業が製造業を牽引し、金融・保険、情報、小売、運輸・郵便・倉庫などの成長でサービス業も好調だった一方、鉱業が前年同様石油生産の減少で縮小した他、建設業も前政権の最終年で公共事業が停滞し伸び悩んだ。2018年を需要別にみると前年足を引っ張った政府投資や輸出で改善が見られたが、牽引役の個人消費の成長率が減速した。

経済成長率の見通しについて、政府は2019年+1.1~2.1%、2020年+1.4~2.4%としており、IMFは2019年+1.627%、2020年+1.935%、OECDは2019年+1.6%、2020年+2%、世銀は2019年+1.7%、2020年+2%となっており、現大統領の目標である4%成長は遠い。

<財政>

従来歳入の3~4割を石油関連収入が占めてきたため、油価変動への脆弱性が大きかったが、長年の生産量減少と油価下落もあり、近年では石油収入割合が2割弱まで低下している。石油収入の減少で投資資金が不足し、投資不足で新規油田探索や設備拡張などが行えず確認埋蔵量・生産量が共に低下し、生産量低下で石油収入が減少、と悪循環になっている。1982年の債務危機以降、税制改革や公共料金の引き上げによる歳入増、緊縮財政や国営企業整理による歳出減といった財政健全化の政策が奏功し、1991年の財政黒字化以降2007年まで財政収支は小幅な赤字ないし黒字で推移した。2008年以降は石油価格の下落や景気悪化による収入減、景気対策や各種支援策による支出増などが続き、GDP比で2.3~3.5%の赤字となっている。2017年は中銀の国庫への納付金が多く1.1%にまで赤字は縮小し、2018年は目標内ではあるが2.3%まで拡大した。現政権下では支出増でさらなる赤字拡大が予想されている。

公的債務はGDP比で2007年には28.8%まで低下したが、2009年の景気後退および通貨安などで36.0%まで急上昇し、その後も財政赤字の拡大や通貨安で上昇を続け、2016年には48.7%になった。2018年は若干改善し44.8%となっている。

なお、IMF支援は過去何度も受けているが、2000年に完済し、現在は融資枠の確保だけ行っている。

<国際収支>

経常収支の基本的な構造は、貿易収支や第一次所得収支の赤字を第二次所得収支の黒字が一部相殺するが全体としては赤字になっている。GDP比でみると経常赤字の規模は2018年で約1.8%と2018年に続き2%を下回っており、金額では約200億ドルで安定している。

財の貿易収支は2006年以降2012年だけが黒字になったが他年は赤字であり近年拡大傾向である。輸出は伸びているが輸入の伸びの方が強い。輸出している加工品の金額を、輸入している原材料(各種部品、プラスチック)や消費財(燃料、食物)の金額が上回っている。米国に対しては黒字だが、中国、日本、ドイツなどに対しては赤字である。サービスの貿易収支は一貫して赤字ではあるが、旅行収支の増加で赤字幅が徐々に縮小している。第一次所得収支は一貫して赤字、第二次所得収支は一貫して黒字(ほぼ海外労働者送金。送金元の95%が米国)であり、双方拡大傾向ではあるが、近年互いを相殺する規模で推移している。

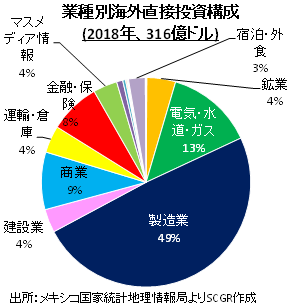

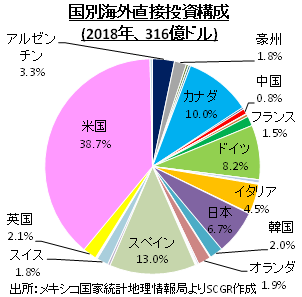

海外直接投資流入額は過去約60年間、総じて上昇傾向が続いている。5年平均の推移をみると1994年までは50億ドル未満だったが、1994年に50億ドルを超えてから1998年までに倍増し100億ドルに、1998年から2002年にはさらに倍増し200億ドルに急増した。2002年からは幾分減速し2004年に250億ドルを超えてからは2012年までほぼ横ばいであった。2013年ベルギーのABインベブによるメキシコ最大手ビールメーカーの買収が主因で500億ドル弱まで急騰したが、その後は300億ドル台で落ち着いている。2018年を業種別でみると実に49%という割合で製造業が圧倒し、次いで電力・水道・ガス13%、商業9%、金融・保険8%となっている。2018年を投資主体国別にみると、39%が米国と圧倒的な規模で、次いでスペイン13%、カナダ10%、ドイツ8%、日本7%。中国はわずか1%で、アフリカやアジアなどで見られる存在感がない。

証券投資は2006~10年は激しく変動していたが、2010年以降はシティグループがメキシコ国債を世界国債インデックスに組み入れたことから先進国の機関投資家等によるペソ建て国債への投資が拡大したこと、国際金融市場における資金調達環境の改善を受け、政府部門、民間部門ともに債券発行を活発化させたことなどから、主に対内債券投資が盛んになり、2012~14年には四半期ベースで200億ドル超の資金流入が見られた。しかし2014年後半以降原油下落による財政収支悪化懸念や新興国景気懸念による国際金融市場の混乱からペソ安が進行(1ドル12ペソ→14ペソ)するにつれ資金流入は減少しピーク時から半減した。さらに2016年以降メキシコのファンダメンタルズの悪化が注目され、米国でトランプ大統領候補の躍進もあり、ペソ安が一層進行(1ドル15ペソ→20ペソ)し、資金流入はピーク時の4分の1にまで減少している。

<課題と今後の展望>

最大の課題は治安の悪さである。原因としてまず、警察官が必要人員の半分程度しかおらず、人員が極端に不足している。予算不足で給与が国の平均賃金より低く人が集まらず、警察組織が弱体化している。また、犯罪組織の分裂で組織間抗争の激化や犯罪地域の拡大が起きている。汚職も激しく、末端の地方自治体はかなりの程度犯罪組織に取り込まれているという。現政権は国家警備隊を新設したが効果が出ていない。2019年1~5月の殺人件数は前年比6.3%増の14,133件で、21年ぶりに最多記録を更新した2018年よりさらに悪化している。国際的シンクタンクInstitute for Economics and Peaceが発行する"Global Peace Index"によると、メキシコは2010年には163か国中110位だったが、翌年129位、2012年には142位となり、以後140位代で推移している。域内ではコロンビアとベネズエラがメキシコより少し下位に位置しているが、他のラ米諸国は低くても110~120位であり、かなり差が開いている。

治安に並ぶ大きな課題は汚職である。こちらは歴史的に建国当初から戦争が続き著しく国力が低下したことに端を発するという見方がある(弱い国家は汚職の温床として最適である)。近年は大きな非公式(地下)経済、小さな税収基盤、米国の麻薬と銃に対する規制などによる影響も加わり、現在に至っている。メキシコの非公式(地下)経済には人口の3分の1から3分の2が依存しているとする推計があるほど規模が大きく、その管理・運営は汚職で賄われているともいわれている。また、政府は長年国営石油会社Pemexからの収入に依存してきたため、税収は低いまま放置され、税基盤は小さいままであり、特に地方政府は財源不足で汚職を取り締まる余力もない。さらに、米国の麻薬厳罰化で米国内の麻薬生産拠点が法規制の緩いメキシコに移転しそこから米国に麻薬が密輸出され、逆にメキシコで入手が難しい銃器が規制の緩い米国から密輸入されるといった違法経済の循環構造が発生する事態になっており、メキシコの治安悪化に拍車をかけている。他にも教育の質の低さによるモラル形成の難しさ、汚職のまん延の酷さなどが理由で、不本意ながらも汚職に加担せざるを得ない状況も指摘されている。そして治安同様、残念ながら汚職対策においても進展は見えていない。Transparency InternationalによるCorruption Perceptions Indexでは2018年に180か国中138位と、2017年の135位からさらに下落している。域内では下から5番目であり、0を一番汚職が激しい状態、100を汚職が無い状態、とするスコアでは28で、過去4年間毎年悪化している。

経済成長率の低迷も重要な課題である。1人当たりGDPを比較すると1980年時点でメキシコはBRICsのブラジル、中国、ロシアやアジアNIESの韓国、台湾よりも高かった。しかし1980年代に韓・台に抜かれ、2000年代後半にはブラジル、ロシアにも抜かれ、2018年時点で中国にも肉薄されている。前述の通り、投資不足による産油量の減少で鉱業が全体の足を引っ張り、経済成長率を押し下げている。前政権はエネルギー改革で現状打破を試み、国内外で評価されていたが、現政権はそれを巻き戻してしまっている。この他、OECDは貧困率の高さや地域格差、所得水準の地域格差、女性の労働参加率の低さなども指摘している。

現政権は貧困削減、所得・地域格差の是正、エネルギー・食糧の自給体制確立などを目標に、高齢者年金の増加、若年層の就学・就労支援、最低賃金の引き上げ、南東部や北部国境地帯のインフラ開発、経済特区の設置、製油所の新設・改修などを計画し一部既に実施している。しかし、経済の低成長で税収が減っている中での福祉の拡充や政府主導の経済開発による財政の悪化が懸念されている。また、港湾の整備・更新や鉄道の拡張のためには民間投資が積極的に活用されているが、エネルギー開発では前政権の対外開放・自由化路線から政府主導・国有化路線に転換されたことで投資が停滞するリスクが高まっている。さらに米国との通商関係では、2019年6月初めに、不法移民問題へのメキシコの対策不十分を理由としてトランプ米大統領が突如公表したメキシコからの輸入品に対する全面的な追加関税の導入については当面回避されたが、米国でのUSMCA批准の遅延、米国からのさらなる関税の脅しなど、リスクは尽きない。

一方、世銀の"Ease of doing business ranking"では域内最高の54位であり、次点のチリは56位と近いがその次のコロンビアは65位、域内で唯一メキシコより経済規模の大きいブラジルに至っては109位なので、事業環境におけるメキシコの優位性は際立っている。また、1労働者あたりの平均年間労働時間はOECDでメキシコが最長となっている。過去チリや韓国がトップだった時期もあるが2012年以降はメキシコがトップを維持している。2000年以降ほとんどの国で年々労働時間が短縮されている中、メキシコは唯一ほぼ横ばいであり2018年にはOECD外のコスタリカよりも労働時間が長くなり、メキシコ労働者の勤勉さは折り紙つきである。なお、その原因は低賃金ではない仕事における就業競争の激しさといわれている。

治安、汚職、経済成長率の低迷など短期間での改善が難しい課題が山積しているが、域内のみならず世界的にも大きな人口や経済規模は消費地として魅力的である一方、FTAの多さ、良好な事業環境、勤勉な労働者などの諸要因は、米国を基点とした輸出拠点の資質としても魅力的である。メキシコが時間をかけて課題を克服し発展していく可能性は十分あるとみる。

以上

記事のご利用について:当記事は、住友商事グローバルリサーチ株式会社(以下、「当社」)が信頼できると判断した情報に基づいて作成しており、作成にあたっては細心の注意を払っておりますが、当社及び住友商事グループは、その情報の正確性、完全性、信頼性、安全性等において、いかなる保証もいたしません。当記事は、情報提供を目的として作成されたものであり、投資その他何らかの行動を勧誘するものではありません。また、当記事は筆者の見解に基づき作成されたものであり、当社及び住友商事グループの統一された見解ではありません。当記事の全部または一部を著作権法で認められる範囲を超えて無断で利用することはご遠慮ください。なお、当社は、予告なしに当記事の変更・削除等を行うことがあります。当サイト内の記事のご利用についての詳細は「サイトのご利用について」をご確認ください。

レポート・コラム

レポート・コラム

SCGRランキング

SCGRランキング

- 2025年7月22日(火)

18:00~19:05、港区立産業振興センター主催『米国関税措置対策セミナー』で当社シニアアナリスト 浅野貴昭が講演いたします。会場・オンラインのハイブリッド開催。 - 2025年7月10日(木)

19:00~、NHK『NHKニュース7』に、当社チーフエコノミスト 本間 隆行へのインタビューが放映されました。 - 2025年7月10日(木)

『Forbes Japan』に、米州住友商事会社ワシントン事務所調査部長 渡辺 亮司のコメントが掲載されました。 - 2025年7月4日(金)

日本国際平和構築委員会『7月研究会』に、当社シニアアナリスト 足立 正彦がパネリストとして登壇しました。 - 2025年6月27日(金)

日経QUICKニュース社の取材を受け、当社シニアエコノミスト 鈴木 将之のコメントが掲載されました。