米国:軟着陸でなく難着陸

調査レポート

2022年08月17日

住友商事グローバルリサーチ 経済部

鈴木 将之

2022年8月15日執筆

概要

約40年半ぶりの物価上昇率に直面して、3月以降急ピッチな利上げが続いている。物価抑制を優先できる理由として、堅調な雇用環境がある。しかし、回復しているものの、見た目ほど堅調ではない可能性がある。そうであれば、「雇用環境の回復→所得環境の回復→個人消費の増加→経済成長」という成長経路が崩れ、金融当局のメインシナリオである米国経済の軟着陸は、想定以上に難しい着陸になってしまう恐れがある。

1. 軟着陸でなく難着陸

米国経済は、緩やかに回復してきた中で、減速感が強まっている。FRB(米連邦準備理事会)が発表した7月の『地区連銀経済報告』(ベージュブック)に、いくつかの地区が需要減速の兆しが報告されたこと、12の地区のうち5つの地区が景気後退リスクの高まりを懸念していることが記載された。先行きについても、向こう半年から1年にかけて、需要がさらに弱まると報告した地区で見通しが悪化しているとまとめられた。また、実質GDP成長率は2022年第1四半期(Q1)に前期比年率▲1.6%、Q2に▲0.9%と2四半期連続でマイナスになった。2四半期連続マイナス成長で景気後退局面入りしたと、簡便に判断されるため、米国経済の景気後退観測が高まった。

しかし、雇用をはじめとして、経済指標が示していることは、まだまだ堅調な米国経済の姿だ。物価上昇率が歴史的な高水準であること、住宅市場が弱含んでいること、景況感などマインド指標が低下していることは事実であるものの、それ以外の部分には粘りがみられる。

そのため、米国経済の現状は緩やかな回復が続いている中で、一部に減速の兆しが見え、先行きの景気減速・後退懸念が高まっているといえるだろう。こうした中での注目点は、2022年後半以降の景気減速は織り込み済みであるものの、景気後退局面に陥るか否かだ。

パウエルFRB議長らは、景気の軟着陸は可能だとみている。景気の軟着陸を巡って、ウォラーFRB理事らとサマーズ元財務長官らの論争が話題となった。ウォラー氏らは労働需要の底堅さや求人数の多さなどを踏まえて、金融引き締めを進めても雇用環境が大幅に悪化せず、軟着陸が可能とみている。それに対して、サマーズ氏らは経験則から、金融引き締めによって雇用環境が悪化することは必至であり、軟着陸は難しいと反論した。足元の経済環境などを踏まえれば、景気減速によって雇用環境が悪化し、失業率が上昇するのは間違いないというサマーズ氏らの意見の方が納得できる。

以下では、米国経済が軟着陸ではなく、難しい着陸になりそうな点について、確認しておく。

2. 雇用の回復は過大評価か

米国の雇用環境は回復した。米労働省よると、2020年2~3月に失われた雇用機会は2,199万人、それ以降2022年7月までに回復した雇用機会は2,202万人であり、7月にようやく失った雇用機会を取り戻した計算だ(米労働省・事業所調査)。また、求人件数は2021年7月以降、1,000万件を上回っており、労働需要も堅調にみえる。

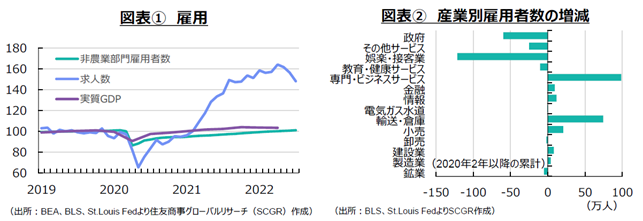

しかし、これが雇用環境の実体を表しているのか、疑問の余地がある。図表①のように、2019年=100とした指数でみると、非農業部門雇用者数がおおむね実質GDPと同じ動きになっている一方で、求人数は実質GDPを大きく上回っている。つまり、経済活動の実体(実質GDP)以上に求人(労働需要)があることを示唆している。これは、離職率の高さや新型コロナウイルス感染状況などを踏まえて、企業が事業活動で必要な人員より多めの求人を出しているからだろう。そのため、ウォラーFRB理事らの分析では、労働需要の底堅さを割り引いて考える必要がある。

また、雇用者数も違った見え方がある。家計調査では、2020年3~4月に▲2,555万人分の雇用機会が失われたのに対して、それ以降回復した雇用機会は2,497万人であり、まだ回復の途中にある。パートなどの掛け持ちなどによって、企業側で多く数えられている人もいるとされている。雇用の回復は事実であるものの、感染拡大前の水準まで回復したか否かは判断しがたい。

実際、図表②のように、産業別の雇用者数をみると、産業によって濃淡が見られる。小売や輸送・倉庫などでは、感染拡大前に比べて雇用者数が増加している。それに対して、娯楽・接客業、その他サービス業、政府部門などでは雇用者数が減少したままだ。中長期的に、産業間の労働者の移動が円滑に行われていれば、大きな問題ではない。しかし、通常、短期において、産業間の移動は必ずしも円滑ではない。そうなると、労働市場の現状を額面通りに回復していると受けとめることには注意が必要だ。

3. 個人消費の上振れ

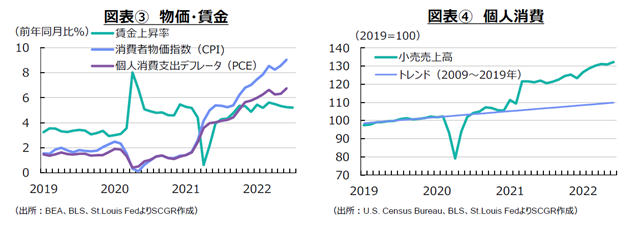

こうした中で、図表③のように、賃金も上昇してきた。賃金上昇率は2022年初めから前年同月比5%超で推移している。賃金上昇は堅調な雇用環境を反映したものである一方で、サービス価格を通じた物価上昇圧力にもなっている。エネルギーや食料品価格の上昇もあって、消費者物価指数は賃金上昇率を上回っている。つまり、実質的な購買力は低下しており、購買力の低下と、消費者マインドの悪化という2つの経路から、個人消費に下押し圧力をかける。

この個人消費への下押し圧力が懸念されるのは、図表④のように、コロナ禍で個人消費はそれまでのトレンドから大きく上振れているからだ。2021年3月以降は、トレンド線から10%以上上振れている。この間、賃金上昇といってもそこまでの大きさはない。経済対策によって支給された給付金による一時的な所得増を背景にした消費と、コロナ禍の巣ごもり消費、さらに行動制限時に抑制されたことで解除後に盛り上がっているリベンジ消費が、個人消費を押し上げてきたと考えられる。しかし、実質購買力の低下とマインドの悪化で、今後この押し上げ効果が剥落する恐れがある。

4. 潜在的な雇用リスクによる着陸の難化

約40年半ぶりの物価上昇率に直面して、3月から7月までの半年間でFRBは合計225bpという急ピッチの利上げを実施した。底堅い雇用環境を背景に、物価上昇の抑制を優先したためだ。しかし、その雇用環境の底堅さは見た目ほど、底堅くない恐れがある。加えて、利上げが効きすぎて、米国経済を景気後退局面に追い込んでしまう恐れも高まっている。

以上のように、「雇用環境の回復→所得環境の回復→個人消費の増加→経済成長」という成長経路の中で、まず、雇用環境の回復が過大に評価されている可能性があるからだ。次に、個人消費の増加もトレンドから上振れて評価されている恐れもある。

仮に、こうした見立て通りになれば、今後、雇用環境が想定以上に弱含み、個人消費の上振れが解消されてさらにトレンドから下方に下振れることで、景気への下押し圧力が大きくなるだろう。FRBのメインシナリオである米国経済の軟着陸は、想定以上に難しい着陸になってしまう恐れがあるということを踏まえておくことが必要だろう。

以上

記事のご利用について:当記事は、住友商事グローバルリサーチ株式会社(以下、「当社」)が信頼できると判断した情報に基づいて作成しており、作成にあたっては細心の注意を払っておりますが、当社及び住友商事グループは、その情報の正確性、完全性、信頼性、安全性等において、いかなる保証もいたしません。当記事は、情報提供を目的として作成されたものであり、投資その他何らかの行動を勧誘するものではありません。また、当記事は筆者の見解に基づき作成されたものであり、当社及び住友商事グループの統一された見解ではありません。当記事の全部または一部を著作権法で認められる範囲を超えて無断で利用することはご遠慮ください。なお、当社は、予告なしに当記事の変更・削除等を行うことがあります。当サイト内の記事のご利用についての詳細は「サイトのご利用について」をご確認ください。

レポート・コラム

レポート・コラム

SCGRランキング

SCGRランキング

- 2025年7月23日(水)

『日経ヴェリタス』に、当社シニアアナリスト 鈴木 直美が寄稿しました。 - 2025年7月22日(火)

18:00~19:05、港区立産業振興センター主催『米国関税措置対策セミナー』で当社シニアアナリスト 浅野貴昭が講演しました。 - 2025年7月10日(木)

19:00~、NHK『NHKニュース7』に、当社チーフエコノミスト 本間 隆行へのインタビューが放映されました。 - 2025年7月10日(木)

『Forbes Japan』に、米州住友商事会社ワシントン事務所調査部長 渡辺 亮司のコメントが掲載されました。 - 2025年7月4日(金)

日本国際平和構築委員会『7月研究会』に、当社シニアアナリスト 足立 正彦がパネリストとして登壇しました。