商品:世界の食料価格動向(2022年7月)

2022年8月8日執筆

要旨

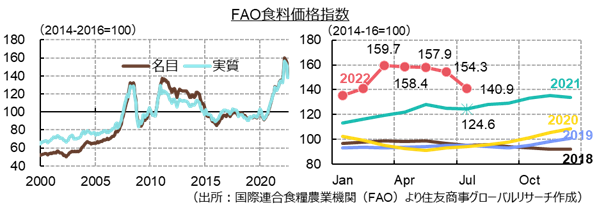

- 国連食糧農業機関(FAO)が発表する世界の食料価格指数は2022年3月をピークに徐々に下落し、7月は大幅安。下げ幅は2008年以降で最大となった。植物油・穀物が大きく値下がりした一方、食肉・砂糖・乳製品は比較的堅調だった。

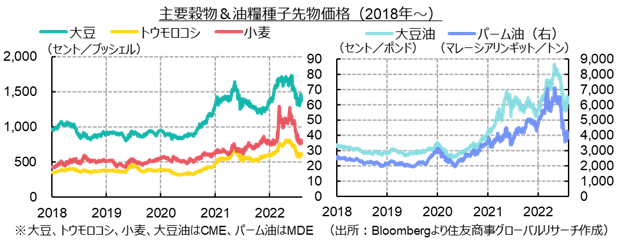

- FAOは7月の植物油・穀物価格下落について、①国連・トルコが仲裁したロシア・ウクライナ合意により、黒海の港からのウクライナ産穀物輸出再開のめどが立った、②インドネシアのパーム油輸出加速、③北半球の穀物やブラジル・アルゼンチンのトウモロコシ収穫が進み供給が増えた、④高価格などによる需要低下、などを背景として挙げている。その他、米国先物市場から投機資金が流出したことも価格急落の一因だったと思われる。

- 現在生育中の作物については、特に干ばつが深刻化する欧州で作柄が悪化。インドでは小麦に続きコメの生産不調にも懸念がある。9月以降に作付けが開始される国では、ブラジルが気象条件に恵まれれば2022/23年度産大豆は高水準の生産高が期待される一方、ウクライナは戦争による農地・インフラの喪失のほか、農家の資金不足などから大規模減産の見通し。欧州のエネルギー危機が深刻化し、肥料減産が拡大すると、今後の単収へのリスクとなる。

- 食品価格は下落したものの過去の推移から見るとなお高く、アフリカやアジアなどの途上国では干ばつや通貨安、外貨不足などで食料危機が深刻化している。G7首脳は6月末のサミット後に発出した声明で、食糧危機深刻化はロシアに責任があると述べ、最も脆弱な国への追加支援を表明した一方、ロシアは西側による対ロ制裁が危機を悪化させたと主張してアフリカとの関係強化に動いている。

2022年7月:穀物・植物油が大きく値下がり

国連食糧農業機関(FAO)が8月5日に発表した7月の食料価格指数[*1]は140.9ptと、前月から▲13.3pt(▲8.6%)低下した。同指数は2020年5月の91.1ptをボトムに大きく上昇し、2022年3月に159.7ptと過去最高値を付けてからは足踏みしていたが、年央以降は変調が鮮明になっている。大豆・トウモロコシ・小麦・パーム油などの価格は6月半ば以降に急落していたが、FAOの指数は月間平均ベースのため7月が大幅安となり、月間下落率はリーマンショック直後の2008年10月以降で最大となった。それでも前年同月比でみるとなお+16.4pt(+13.1%)高く、インフレ調整後の実質ベースで見ても、2000年以降の2回のピークを上回っている。

2020年春以降、コロナ禍でのサプライチェーンの混乱や巣ごもり特需、天候不順、昨年来のエネルギー・肥料価格の急騰などを背景に食品価格は大きく値上がりした。2022年に入ると、2月のロシアのウクライナ侵攻とこれに伴う黒海の港湾封鎖、西側諸国による対ロシア制裁、複数の国による輸出制限が供給リスクを高め、一段高へと展開した。その後の状況変化が価格下落を招いたことになる。FAOはセグメント別に背景説明を行っているが(後述)、まとめると、大きく分けて以下の3つの要因があったと考えられる。

①輸出制限:現在も食料供給確保のため、輸出制限を設けている国は少なくない。しかし輸出制限が国内で思わぬ問題を招くなどして、政策修正を余儀なくされた例もある。例えば、世界で最も多く使われる植物油であるパーム油の最大輸出国・インドネシアは、国内供給確保やインフレ抑制のため4月末から5月半ばにかけ禁輸措置を取ったが、国内在庫過剰・アブラヤシ果実の価格暴落を招いて農家の反発も生み、一転して輸出促進策に転じた。これによりパーム油価格は急落した。インドは国内供給確保のため現行年度内の砂糖輸出に上限を設けたが、上限到達後も国内供給は十分で、次年度も増産が見込まれることから、追加輸出を認める可能性が高いと報じられている。

②ロシア・ウクライナ:ロシアとウクライナとの紛争が長期化の様相を示すにつれ、国内に滞留する穀物の輸出を急ぐ取り組みや、新穀収穫用の簡易貯蔵庫提供などの支援が進められた。7月には国連とトルコの仲裁により、ロシア・ウクライナが黒海の主要港からの穀物輸出再開に関する協定に合意し、ウクライナ産穀物の輸出迅速化のめどが立った。また、対ロシア・ベラルーシ制裁を巡っては肥料供給にも大きな懸念が生じたが、インドやブラジルはロシアからの肥料輸入を継続。ブラジルは十分な肥料を確保できたことで、気象条件に恵まれれば、これから作付けが行われる2022/23年度大豆は大幅な増産となる見通し。なお、トウモロコシ輸入のほぼ全量をウクライナと米国の2国に依存していた中国は、5月にブラジルとの間で検疫規則の更新などトウモロコシの貿易に関する要件を巡る協定を締結。当初は2022/23年度から輸入開始の予定だったが、準備が整えば、年内にもブラジルから中国にトウモロコシ輸入が開始される運びとなった。

③需要低下:経済情勢の悪化や高価格敬遠による消費削減・代用品の利用が需要の伸びを抑制した。

それでも天候要因、労働力不足、エネルギー価格高騰・生産コストの上昇、地政学的対立などのリスク要因は残っている。特に2022年夏は欧州で干ばつ・水不足とエネルギー危機が深刻で、作物の単収低下や肥料減産などが伝えられている。 ウクライナ産穀物の黒海からの輸出を巡っては、ロシアとの合意により8月1日に輸出が再開し、ウクライナ政府は月間300万トンの輸出が可能としているが、ウクライナ国内に滞留する穀物は1,600~2,000万トンと推定されており、その搬出には少なくとも数か月を要する。ロシアとの合意もまずは「120日間」となっており、その先については不透明だ(延長の可能性はある)。 ウクライナの2022/23年度の農業生産は、輸出減少による農家の収入低下、および戦争による農地・インフラ喪失によって大幅な減少が見込まれている。こうした状況が、農産物価格を高止まりさせているものと考えられる。

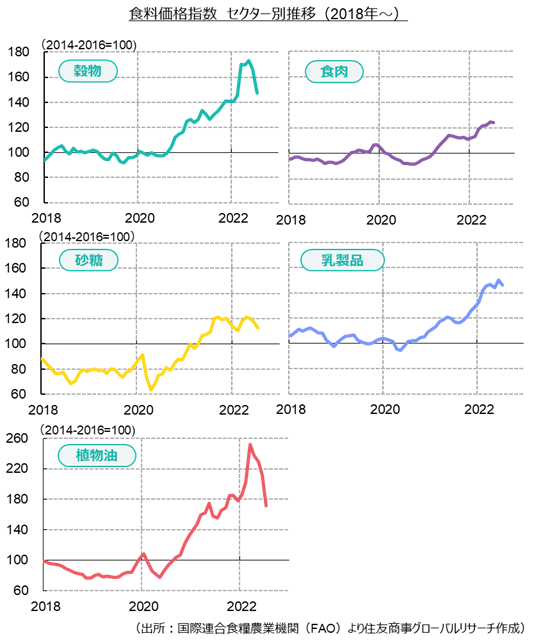

なお、FAO食料価格指数を構成するサブ指数でみると、これまで大幅高となっていた植物油・穀物の値下がりが大きく、砂糖・乳製品・食肉指数の下げは小幅だった。FAOは概況として以下のように説明している。

- 穀物(147.3pt、前月比▲11.5%安):小麦・粗粒穀物(トウモロコシ・ソルガム・大麦)・コメのいずれも下落。なかでも小麦(▲14.5%)の下げが最大だった。ロシア・ウクライナが黒海からのウクライナ産穀物輸出再開で合意したこと、北半球での収穫進展が背景。トウモロコシ(▲10.7%)もウクライナの港湾再開と、ブラジル・アルゼンチンの収穫進展による供給圧力を受けて値下がりした。

- 植物油(171.1pt、前月比▲19.2%安):原油安の影響も受け、10か月ぶり安値。パーム油はインドネシアからの輸出増加見通しから4か月続落。大豆油・菜種油も需要低下・供給増加観測から値下がり。ヒマワリ油の黒海地域からの輸出には不確実性が残るが、輸入需要の低下を受けて値を下げた。

- 砂糖(112.8pt、前月比▲3.8%安):需要低下やブラジル通貨レアルの対ドルでの下落、エタノール価格下落などを受けて5か月ぶり安値。インドからの輸出拡大の兆候や次年度の生産見通しが好調であることも値下がりの要因となった。

- 食肉(124.0pt、前月比▲0.5%安):年初から値上がりが続いたが、7月は小幅安。このところ値上がりが目立つのは鶏肉で、ロシア・ウクライナ紛争や北半球での鳥インフルエンザ発生などにより供給制約が生じ、7月には最高値を記録。牛肉は主要生産国から輸出可能な量が需要以上に増えたことで反落。豚肉は米国で肥育豚供給が逼迫しているが、中国などの輸入需要低迷が価格を抑えた。羊肉は豪州からの供給増に対し需要は低調で大幅安となった。

- 乳製品(146.4pt、前月比▲2.5%安):欧州の熱波により既に減少気味の生乳生産が落ち込み、年後半の供給に懸念が生じたことで6月に2013年以来の高値を付けたが、7月はスポット需要の低下を受け小幅安。脱脂粉乳が最大の下げとなり、バター・全粉乳がこれに続いた。全体に取引は低調だが、供給はタイトで価格は下げ渋っている。

国連は指数発表後に発表したコメントで、「一次産品価格が非常に高い水準から下げたことは、特に食料へのアクセスの観点から見ると歓迎すべきだ。しかし、将来の生産見通しや農家の生活に影響を及ぼしうる肥料価格の高騰、世界経済見通しの悪化、為替変動など多くの不確実性が残っており、世界の食料安全保障のリスクになっている」と述べている。

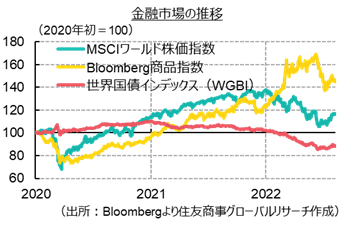

先物市場からの資金流出

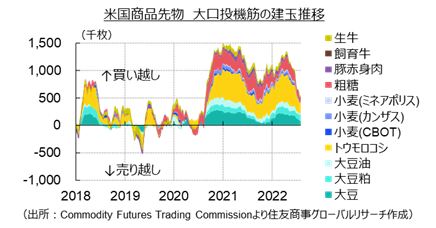

FAOの発表資料には言及はないが、今回の価格急落は、先物市場からの投機資金流出も大きな要因だったように思われる。米CFTC(商品先物取引委員会)のデータによると、コロナ禍でのサプライチェーンの混乱と需要の急増が顕著だった2020年秋から2021年半ばにかけ、農産物先物市場では非当業者(いわゆる投機筋)の買い建玉が記録的な水準に膨れ上がった。2021年秋以降は、資源価格・物価高騰とコロナ禍から急回復した世界経済の減速懸念からスタグフレーションリスクが語られるようになり、2022年に入ると主要中銀による金融引き締め見通しなどを背景に株価・債券は下落したが、「インフレヘッジ」の対象になりやすい商品の価格は下げ渋り、ロシア・ウクライナ紛争開始後には一段高となった。この場面では農産物先物市場に再び投機資金が流入したが、第2四半期に急速に流出したことがデータから見て取れる。現在の投機残高は過去の推移から見るとまだ高水準で、景況感のさらなる悪化などが追加資金流出につながる可能性はある一方で、現時点では供給リスクを巡る懸念も強く、投機資金の一部が滞留して価格を高止まりさせているとも捉えられる。

穀物需給:2022/23年度期末在庫は前年割れ。小麦から代替穀物へのシフト

FAOの8月報告では需給(Cereal Supply and Demand Brief)の更新はない。

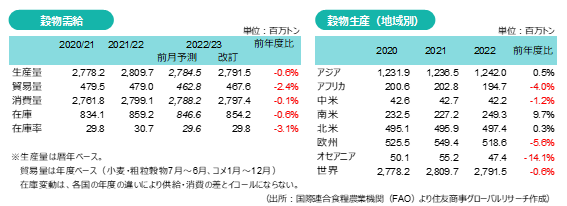

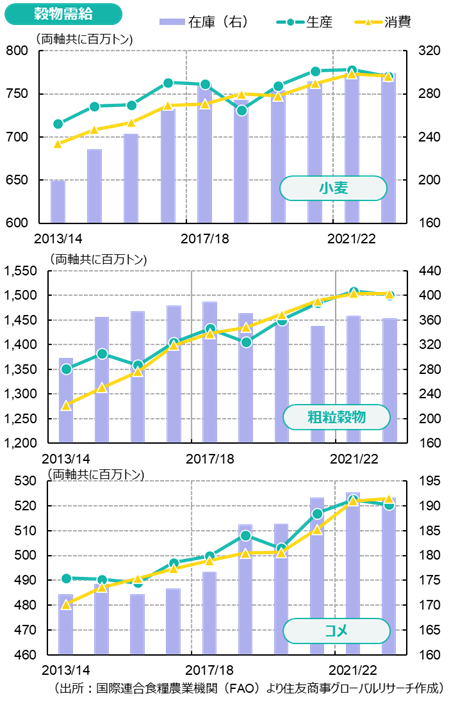

7月8日付の報告では、2022/23年度の世界の穀物生産見通しは前月予測から700万トン引き上げられたが、うち640万トンは粗粒穀物(主にトウモロコシ)の上方修正だった。中国・インド・ウクライナの作付け面積が当初の予測を上回ったためと説明されているが、ウクライナのトウモロコシ生産は過去5年平均を3割下回る見通し。また、欧州では干ばつの影響で小麦などの収量見通しが悪化。世界の穀物全体の収穫高は依然として前年割れの予想となっている。

消費量の見通しも生産と併せて引き上げられたが、前年水準は下回ると予想されている。主に動物用飼料の需要が低下する。品目ごとに傾向は異なり、小麦の消費量は前年割れ、粗粒穀物はほぼ横ばい、コメは前年比増加の見通し。期末在庫は小麦・粗粒穀物・コメのいずれも前年を下回る予想となっている。

小麦は生産・消費ともに前年比で減少するが、在庫は前年比微減。中国では飼料用を小麦に代わり粗粒穀物(トウモロコシ・大麦・ソルガムなど)にシフトする動きがある一方、欧州では飼料需要そのものが減少。インドでは減産と輸出増加による供給逼迫で小麦需要が減少するとみられている。粗粒穀物は減産にもかかわらず消費は前年並みで在庫は減少。コメは生産が前年比微減となる一方、世界全体の消費量は過去最高になると予想されている。

全体像としては、価格が高騰した小麦の消費が減少し、比較的在庫に余裕があり価格が安定していたコメの消費が増えた格好だ。ただ、最近の報道によると、2022年のインドのモンスーン期の降雨状況は地域によりまだら模様で、東部では降雨不足によりコメ生産が落ち込む可能性が高まっている。インドは干ばつによる小麦減産で輸出を制限したにもかかわらず国内小麦価格の高騰が続いているため、コメ減産のリスクが高まっていることは新たな懸念を生んでいる。8~9月の「恵みの雨」が事態を改善させることが期待されるが、大幅減産ともなれば、小麦同様に輸出を制限することも考えられる。インドは世界のコメ輸出の4割を占めるため、同国の生産・輸出状況には大きな注目が集まる。

(追記:上記記述は米国農務省が8月12日に公表した最新需給報告の内容を反映していない。米国農務省は最新のアップデートで、2022/23年度の世界の小麦生産高が2021/22年度を上回る予測に変更し、これに伴い消費量の推定値も改訂した。それでもなお、期末在庫は前年度を下回る見通し。また、トウモロコシの世界生産高・期末在庫の見通しは下方修正している。)

食料危機への対応

FAOは7月に発表した半期報「Crop Prospects and Food Situation」の冒頭で、世界で実に46か国(アフリカ33か国、アジア10か国、中南米2か国、欧州1か国)が外部からの食糧支援を必要としている状況にあると述べた。このリストには(ロシアの軍事侵攻を受けた)ウクライナと(国家破産に陥った)スリランカを含む。東アフリカでは干ばつが数シーズン続き、一部地域では飢餓リスクが高まっている。食料価格上昇とインフレが世界全体、特に低所得の食料不足の国々で、食料安全保障の状況を悪化させている。農業資材の価格高騰で使用量を増やすことが難しくなると、単収・収穫高低下につながる可能性があると指摘されている。

G7首脳は6月末にドイツで開かれたG7サミットで、2022年に最大3億2,300万人が深刻な食料不足状態に陥る、ないしその高いリスクに晒されているとし、脆弱な人々を飢餓および栄養不良から守るため、新たに45億ドルを拠出するという声明を発表した。ロシアによるウクライナに対する侵略戦争は、飢餓の危機を劇的に悪化させており、ロシアはこの食料危機悪化の重大な責任を有すると批判している。他方、ロシアは世界的な食料危機を悪化させているのは西側諸国による対ロシア制裁が原因であり、西側諸国は自らが有利になるようなルールに基づいた世界秩序を支持するよう他国に押し付けていると主張。こうしたなか、7月下旬にはフランスのマクロン大統領・米国のハマー特使・ロシアのラブロフ外相などが相次いでアフリカを訪問。サウジアラビアのムハンマド・ビン・サルマン皇太子の訪仏では、マクロン大統領との会談で、世界のエネルギー市場と食料供給の安定化の重要性について協議したという。西側・ロシアの双方が食料安全保障を一つの軸に中東・アフリカなどとの関係強化を目指す構図となっている。

また、報道によれば、米国政府はウクライナ産穀物の輸出に関する合意を履行する責任はロシアにあるとしたうえで、中国が大量の穀物を購入し巨大な備蓄を抱えているとして、中国は大国として世界の食料危機に対処し、もっと穀物を供給すべき、と述べたという。これに対し在米中国大使館は、中国の農地は世界の農地の9%未満に過ぎないが、人口は世界の5分の1を占めており、一定量の穀物備蓄が必要だとしたうえで、米国は他国の穀物買いだめを批判して備蓄放出を促しながら自国で食料をエネルギーとして消費するのを減らそうとせず、穀物価格を押し上げ自国の利益にしていると反論したとのことだ。現在は、トランプ前政権が米国の対中赤字削減を求めて締結した米中第1段階通商合意の2年目にあたり、2022年上期の米国の中国向け農産物輸出額は前年比でさらに増加している。上述の中国のブラジル産トウモロコシ購入開始とも併せて、さまざまな対立軸が今後の農産物の貿易フローに及ぼす影響も注視していく必要がある。

以上

[*1] FAO食料価格指数は食料品の国際価格の月次変化を示す指数。5つの商品群について、2014-2016年の各商品群の平均輸出シェアに基づき加重平均している。全体および各商品群の指数算出においては、食肉は4品目35種、乳製品は4品目8種、穀物は小麦10種・トウモロコシ4種・大麦5種・ソルガム1種・コメ21種、植物油10品目の各価格指標と、砂糖は国際砂糖協定の価格を指数化したもの、の計95の価格指標が参照されている。

記事のご利用について:当記事は、住友商事グローバルリサーチ株式会社(以下、「当社」)が信頼できると判断した情報に基づいて作成しており、作成にあたっては細心の注意を払っておりますが、当社及び住友商事グループは、その情報の正確性、完全性、信頼性、安全性等において、いかなる保証もいたしません。当記事は、情報提供を目的として作成されたものであり、投資その他何らかの行動を勧誘するものではありません。また、当記事は筆者の見解に基づき作成されたものであり、当社及び住友商事グループの統一された見解ではありません。当記事の全部または一部を著作権法で認められる範囲を超えて無断で利用することはご遠慮ください。なお、当社は、予告なしに当記事の変更・削除等を行うことがあります。当サイト内の記事のご利用についての詳細は「サイトのご利用について」をご確認ください。

レポート・コラム

レポート・コラム

SCGRランキング

SCGRランキング

- 2025年7月10日(木)

19:00~、NHK『NHKニュース7』に、当社チーフエコノミスト 本間 隆行へのインタビューが放映されました。 - 2025年7月4日(金)

日本国際平和構築委員会『7月研究会』に、当社シニアアナリスト 足立 正彦がパネリストとして登壇しました。 - 2025年6月27日(金)

日経QUICKニュース社の取材を受け、当社シニアエコノミスト 鈴木 将之のコメントが掲載されました。 - 2025年6月27日(金)

『日本経済新聞(電子版)』に、当社シニアエコノミスト 鈴木 将之のコメントが掲載されました。 - 2025年6月22日(日)

雑誌『経済界』2025年8月号に、米州住友商事会社ワシントン事務所調査部長 渡辺 亮司が寄稿しました。