不安定な状況が続く中国経済

2022年10月06日

住友商事グローバルリサーチ 経済部

本間 隆行

要約

いち早くコロナ禍から抜け出した中国経済だったが2022年春先のロックダウンをきっかけに成長スピードは大きく鈍化している。内需の回復力が弱く、消費はマインドが冷え込んでおり、期待されていた国慶節に向けた人の移動や消費活動は依然厳しい制約を受け伸び悩みが続くとみられる。投資では住宅投資の回復がなかなか見込めない状況だ。債務の縮小が見えてこない中での実体経済の不振は不良債権の増加を通じて金融問題に飛び火しやすい。本来は金融緩和が必要だが外部環境が厳しいタイミングで実施が困難なため、中国経済が再び以前のような成長加速をするには相応の費用と時間が必要だ。

顕在化した不安

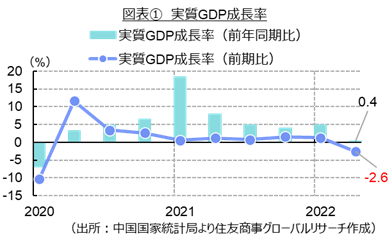

新型コロナ禍による混迷からいち早く景気回復への道を歩み始めたように見えた中国だが、2022年4~6月期の実質経済成長率は前年同期比+0.4%、前期比▲2.6%と厳しい局面に直面している【図表①】。今期の低成長については上海などで実施された都市封鎖の影響とされるが、仮にそうだとしたら、封鎖が解除された今、回復に向けて強く動き出しているはずの時期だが、実際のところその足取りは極めて鈍い。

2022年3月の全国人民代表大会の政府活動報告で、+5.5%前後という2022年の実質経済成長率目標が示されたが、2022年上半期経済が想定外の低成長にとどまったことで、当初の目標達成には下半期に前年比+8.5%以上の経済成長が必要になる。そのため、その達成は困難な状況になっており、政府はその数値目標を取り下げたとも報じられている。

コロナ禍からの回復過程初期には「双循環」、「国内大循環」といった停滞する経済を景気回復に回帰させることを強く意識したキャッチフレーズを全面に押し出してきた。しかし、これ自体は中国に限らず、経済立て直しのためには必要な動作で、特別なことではない。むしろ、昨年末の中央経済工作会議以来、高い経済成長よりも安定を求めている点に我々は注意を払うべきだ。第20回共産党大会開催を控えているという政治的配慮と解釈されるが、経済面での解釈は政策目標に安定を据えなければならないほど経済状態が不安定化していることを示唆していると言え、そして、上半期の低成長はそうした政府・党の不安が顕在化したとも言える。

回復力が鈍い家計消費

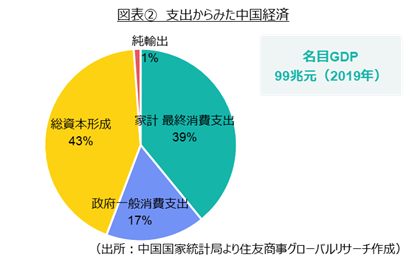

話を進める前に中国経済の構造について確認する。貿易黒字が非常に大きな金額で米国とは貿易不均衡、通商問題で対立が続いているが、2019年のGDP統計からは中国経済の成長の中心は内需であることが分かる。家計最終消費支出はGDPの39%を占め、総資本形成(投資)は同43%となっており、成長を加速させるためにはこうした内需に働きかける政策が最も手っ取り早いことになる。純輸出は名目国内総生産の1%とシェアは小さいが貿易統計から確認できる財輸出額は、名目国内総生産のおおよそ15%を占めており、当然ながら無視することはできない。本稿では中国の内需、すなわち家計消費と固定資産投資の動向に焦点を当てる。【図表②】

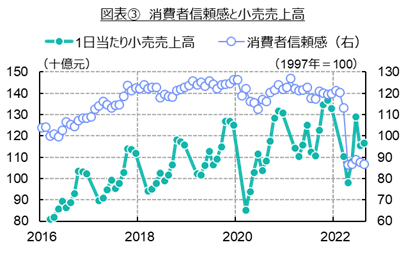

まず、中国の消費活動は弱い状態が続いており、回復力も心もとない。【図表③】は2016年以降の小売売上高(1日当たりの売上額に換算)と消費者信頼感指数の推移を示したもので、コロナ禍前までは消費者マインドの改善に裏付けされて小売売上高は増加基調をたどってきた。しかし、足元では都市封鎖の実施をきっかけに消費者マインドは急激に冷え込み、小売売上高も急減している。小売売上高は都市封鎖で急落した反動が出ているが、消費者マインドの改善は大きく遅れている。小売売上高が回復しているように見えるが、その持続性には不安がくすぶる。規模や程度は上海のそれほどではないがゼロコロナ対策による行動制限が依然として続いている中、地域によっては干ばつや多雨などの自然災害に見舞われ、その影響で肉類や生鮮食品をはじめとした食料品価格が再び上昇基調を強めている。さらに追い打ちをかけるように電力供給のひっ迫といった市民生活を脅かす悪材料が重なっていることも消費者マインドが過去に例のないほど低迷が続く遠因になっている。

中国の家計消費の特徴を季節的な観点から見れば、年後半に強含む「後傾」だ。国慶節を迎える秋口から年末にかけて、人の移動が活発になり、財・サービス消費共に大きく増加する傾向がある。しかし、ゼロコロナ政策が堅持されており、防疫当局による都市間移動の自粛要請や移動先での陰性証明が求められるなど、依然として厳しい措置が継続されていることから、消費が本格的に回復するにはもうしばらく時間が必要な情勢だ。

ところで、2019年には企業活動の負担軽減や消費喚起を目的に増値税が引き下げられたが、通信機器や自動車といった耐久消費財や旅行などサービス価格も低下し、増値税の引き下げ幅を超えるような大幅な値引きもあったようだが、期待したほどの消費増には結びつかなかった。原因としては①税額の引き下げ幅が不十分、つまり個人消費の増加を促すほど可処分所得の増加にならなかった、②消費者の支出構造が変化している、言い換えるとお金の使い方が変化している、③需要が飽和した、つまり欲しい物品がない、といったことが考えられる。②は将来不安を含み、③については更新需要が中心となり、耐用年数に合わせた循環的な動きにとどまることが考えられる。消費者マインドの変化に加えて、消費という行為がコロナ禍を通じて変質し、時期的に消費構造が変化している可能性があるため、消費動向の見極めにはこれまで以上に注意が必要だ。

前のめりになりがちな投資

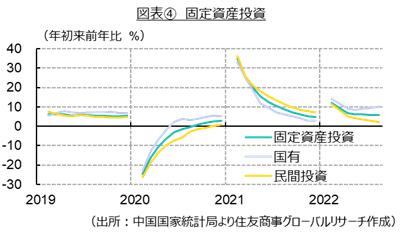

内需の動きでもう一つの経済のけん引役となる固定資産投資の回復も鈍い。民間企業が投資をけん引した2021年とは裏腹に、2022年は民間企業の投資活動は全般的に弱く、政府の意向を受けた国有企業が投資活動を下支えている様子がうかがえる。2022年7月の固定資産投資は年初来前年比5.7%と実質経済成長率よりも高い数字にはなっており、一見したところ好調に見える。しかし、年初からの増加ペースが鈍化していることから、拡大ペースは足元にかけて低下していると考えられる。また、5.7%に対する寄与度は国有企業4.2%、民間企業1.5%と推計され、最近の原材料価格の高騰や生産者物価の動向を念頭に置くと、実質的にはほとんど成長していない可能性すらある。投資活動の季節性は、消費とは反対の「前傾」で、毎年末の中央経済工作会議で示された翌年の方針を踏まえ、全人代後には本格的に動き出し、年後半にかけて徐々に減速していく。【図表④】

目標とするGDP成長率を達成するための投資となると、過剰投資や採算を度外視した低リターンの投資になりやすく、質の面では確実に低下していく。リーマンショックの際に中国の投資が世界経済を支えた一面は確かにあった。しかし、その後は過剰投資問題とその抑制が繰り返されており、中国経済における投資の質の低下には懸念が募る。投資リターンの低下はバランスシートの悪化を通じて金融不安を引き起こしかねないからだ。

この点について、不良債権比率が増加していないことや日本のバブル期の動向を中国は十分に研究したので対応には問題はないとの指摘もある。しかし、バブル崩壊初期の日本でもバブルの醸成も崩壊も否定されていた時期があった。つまり、事後でないとバブル崩壊は確認できない。現在の中国は当時の日本とは比較にならないほど大きく、また、世界の経済システムに厚く、深く組み込まれており、中国発の金融不安による悪影響は多方面に波及するため周囲の不安が募っているのが現状だ。

中国経済の課題が凝縮されている建設・不動産

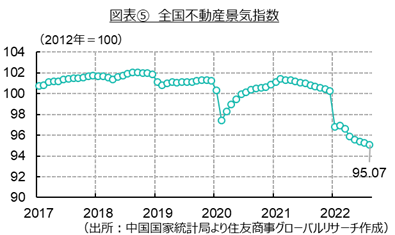

中国経済を観察する上でのホットトピックは不動産や建設業界の動向だろう。不動産市場の状況を示すために販売面積や販売額をもとに作成している不動産景気指数の落ち込みが激しい。このインデックスは通常であれば95~105の間で振幅する性質のものと説明されているが現状ではその下限に位置しており、かなり深刻な状況と言える。【図表⑤】

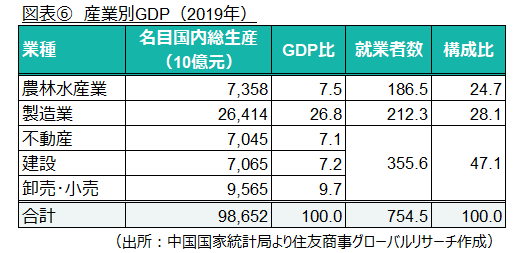

中国経済を産業面から整理すると主力は製造業だが、不動産と建設を足し合わせるとGDPのうち14%以上を占める一大産業となっており、この部門の好不調が国内需給双方の経済活動に影響を及ぼす【図表⑥】。不安定な状態のまま放置すると、更なる雇用不安や金融不安の発火点になってしまう懸念が付きまとうため、可能な限りの政策対応が求められているのが現状だ。9月末にも住宅ローン金利の緩和策が公表されたが政策効果が得られるかが注目されるところだ。

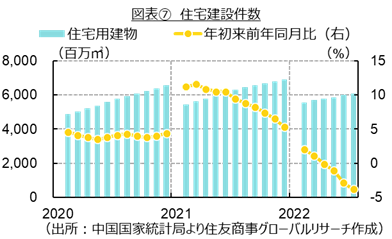

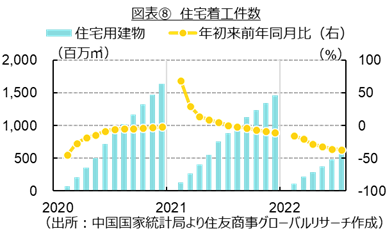

民間住宅販売は回復の足取りが依然重い。ティア1都市の販売状況は恒大問題を背景に年初から弱含みが続いており、都市封鎖が解除されたところで一時反発したとされるが足元では再び鈍化しているとも伝えられている。むしろティア1都市よりもそれ未満の都市での住宅販売の不振が深刻とされている。将来の販売につながる建設中住宅は7月時点では年初来前年同月比▲3.8%【図表⑦】、将来の建築と販売につながる住宅着工件数は同▲36.1%となっている【図表⑧】。従って回復するまでには相当の時間がかかるとみられ、例え政策支援があったとしても、数か月で事態が好転するとは考えにくい状況にある根拠の一つと言えるだろう。

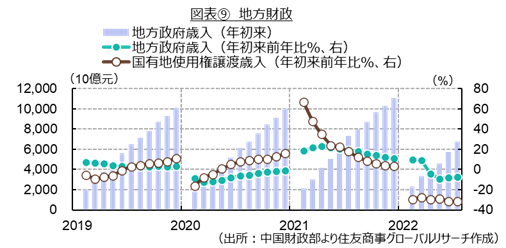

不動産販売不振の結果として、地方政府の土地使用料譲渡収入が減少している。インフラ建設目的に特別債が発行されており、6月単月で1兆5,000億元となった。総枠は4兆元ほどと上限は決められているが規模は過去のそれと比べても大きい。歳入不足の折に景気悪化で歳出負担が増し、債券発行で歳入を賄う状況は歳入手段が限られる地方政府にとって非常に厳しい局面が続きそうな情勢だ。【図表⑨】

金融不安に対する警戒

中国経済の不振、とりわけ不動産問題の行き着く先は、その性質上金融の問題につながると考えることもできる。直近の事例では購入したマンションが未完成で引き渡しされないことで、ローン支払い拒否や抗議活動が発生していると報じられている。政府・中国人民銀行は対応に追われ、建設完了と購入者への引き渡しを促すためにデベロッパーに対する融資枠を設定し、政府系銀行が融資を実施する事態になっている。本来であれば不良債権となって整理されていく案件が政府支援の結果、そうはならなかったということになる。このことは不良債権額が統計以上に存在するのではという疑念にもつながる。また、当地の商慣習では事前に建設費の払い込みを受けたはずのデベロッパーが資金繰りに行き詰まるという事態が生じたことは不動産購入者の不信感を招くことになる。

重要なことは2015年以降、こうした問題が度々生じていることだ。融資平台を利用して資金調達し、理財商品として販売したものの元利返済が困難になったことで融資平台の実質的なオーナーであった地方政府は借換債を発行し、銀行融資を債券化した。いまは多くの債券が満期を迎えているとみられ、歳入確保に向けた新規発行に加えて、既発債のロールオーバーも必要になっている。新規資金調達が増えたとしても、以前のように成長資金の市場投下として素直に受け止められることはない。市民の反感を招きやすい消費者物価の上昇や不動産価格の高騰を回避するため中国の金融は欧米とは対照的に引き締めといえる状況が続いてきた。特に物価との比較では金利は常に高めに設定されている点は特徴的とも言える。経済成長率の低下はリターンの低下につながり、物価の低下により実質金利が上昇しているとしたら、債務者にとっての債務負担が増加している。本来は負担軽減に動く必要があるタイミングだが外部環境が厳しいこともあって、利下げや債務減免などの緩和的な政策の実行は限られ、縮小均衡の動きが続いていくリスクが高まっている。消費者マインドの冷え込みも踏まえると中国経済の成長軌道が再び加速に向かうには追加費用と相応の時間が必要となりそうだ。

以上

記事のご利用について:当記事は、住友商事グローバルリサーチ株式会社(以下、「当社」)が信頼できると判断した情報に基づいて作成しており、作成にあたっては細心の注意を払っておりますが、当社及び住友商事グループは、その情報の正確性、完全性、信頼性、安全性等において、いかなる保証もいたしません。当記事は、情報提供を目的として作成されたものであり、投資その他何らかの行動を勧誘するものではありません。また、当記事は筆者の見解に基づき作成されたものであり、当社及び住友商事グループの統一された見解ではありません。当記事の全部または一部を著作権法で認められる範囲を超えて無断で利用することはご遠慮ください。なお、当社は、予告なしに当記事の変更・削除等を行うことがあります。当サイト内の記事のご利用についての詳細は「サイトのご利用について」をご確認ください。

レポート・コラム

レポート・コラム

SCGRランキング

SCGRランキング

- 2025年6月27日(金)

日経QUICKニュース社の取材を受け、当社シニアエコノミスト 鈴木 将之のコメントが掲載されました。 - 2025年6月27日(金)

『日本経済新聞(電子版)』に、当社シニアエコノミスト 鈴木 将之のコメントが掲載されました。 - 2025年6月16日(月)

『時事通信』に、当社チーフエコノミスト 本間 隆行が寄稿しました。 - 2025年6月13日(金)

『日刊工業新聞』に、当社チーフエコノミスト 本間 隆行のコメントが掲載されました。 - 2025年6月13日(金)

『日刊工業新聞』に、当社チーフエコノミスト 本間 隆行のコメントが掲載されました。