遠のく利下げ、年内利上げ継続の米国経済

2023年06月20日

住友商事グローバルリサーチ 経済部

鈴木 将之

概要

- 米国経済は、緩やかに回復しているものの、減速感が強まっている。度重なる利上げに加えて、3月の金融不安に伴う銀行の融資態度の厳格化、欧州や中国など海外景気の減速も重石になっている。

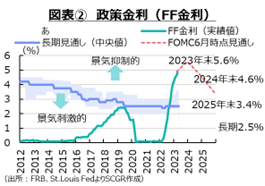

- FRB(米連邦準備理事会)は6月のFOMC(連邦公開市場委員会)で、11会合ぶりに政策金利を据え置いた。それと同時に発表したFOMC参加者の経済見通しでは、2023年末の政策金利は中央値で5.6%となり、3月時点の5.1%から0.5pt上方修正された。仮に1回あたり0.25ptの利上げであるならば、年内にあと2回の利上げがある計算だ。

- 一方、利上げの経済・物価への影響が変化している可能性もある。歴史的な利上げがもたらす歪みは金融・実体経済のどこかに堆積しており、それが何らかのリスクをもたらす恐れもある。そうしたリスクへの対応は不十分になりがちで、想定外のリスクによって引き起こされる景気後退に、今後対応できるのかという疑問もある。

1. 11会合ぶりの利上げ見送り

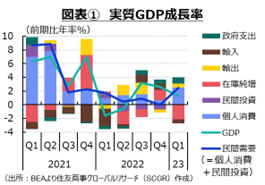

米国経済は、緩やかに回復しているものの、減速感が強まっている。図表①のように、2023年Q1の実質GDP成長率は前期比年率+1.3%となり、3四半期連続のプラス成長を維持した。内訳をみると、個人消費の寄与度が+2.5ptとなり、2022年Q3(+1.5pt)、Q4の(+0.7pt)に比べて拡大した影響が大きかった。

しかし、民間需要(個人消費と民間投資)は2022年後半から弱まっている。民間投資の寄与度は2022年Q2からマイナスになり、2022年Q4には0.0ptまで縮小した。その寄与度は2023年Q1にも▲0.0ptと、小幅マイナスにとどまった。利上げの影響などから、民間投資の動きは弱く、減速感の一因になっている。

そうしたこともあり、FRBスタッフは5月のFOMCで、2023年末の景気後退を見通していた。また、米供給管理協会(ISM)の製造業購買担当者景気指数(PMI)は2022年11月以降、7か月連続で好不調の境目となる50を下回っており、製造業の減速感が強まっている。6月のFOMC参加者の見通しにおいて、2023年末の経済成長率をマイナスと予想する参加者はいなくなったものの、潜在成長率(+1.8%)を下回る+1.0%と予想されている。

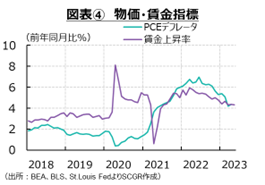

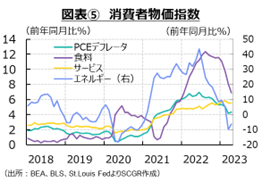

一方で、個人消費支出(PCE)物価指数は2022年6月の前年同月比+7.0%をピークに、上昇率を縮小させているものの、2023年4月でも+4.4%と2%の目標を大幅に上回ったままだ。また、食料品とエネルギーを除くコア指数は+4.7%と、2か月連続で総合指数を上回っており、物価の基調はまだ強い。PCE物価指数の内訳をみると、エネルギー価格は2か月連続でマイナスとなる▲6.3%だった一方で、食料品は+6.9%と高い伸びを維持した。また、サービスは2022年8月以降、5%超を維持している。賃金上昇率は一時期よりも縮小してきたとはいえ依然高い水準で、サービス価格などを通じて物価上昇圧力になっている。

こうした中で、FRBは6月のFOMCで政策金利の据え置きを決定した。2022年3月に利上げを開始してから、11会合ぶりの据え置きとなった。この据え置きは、利上げペースの減速の一環と説明されている。今回の利上げ局面において、利上げペースは0.75%から0.5%、0.25%へと縮小してきており、その流れから6月は据え置き、7月は利上げという状態になったと解釈される。

今回の利上げ局面で最終的な到達点(ターミナルレート)に近づいているため、時間差をもって現れる金融引き締め策の実体経済への影響などを見極める段階に移っている。実際、3月のFOMC参加者の見通しで、政策金利が2023年末時点で5.1%(中央値)と予想されていた中で、政策金利の誘導目標レンジが5.0~5.25%に引き上げられ、ターミナルレートに達したとみられていた。こうした状況を踏まえ、今回のFOMC参加者の見通しにおいて2023年末のターミナルレートは、5.6%へ引き上げられた。

3月時点では、物価上昇圧力が継続していたことなどからターミナルレートの引き上げが予想されていたものの、据え置かれていた。その理由としては、3月の金融不安の高まりによる銀行の融資態度の厳格化が0.25~0.5%程度の利上げと同等の効果を生み出したとみられていたことが挙げられる。足元にかけて、過度な金融不安が一服したのであれば、金融不安に伴う融資態度の厳格化の効果も剥落するため、ターミナルレートが引き上げられることになる。

FOMC参加者は年内利下げを想定してないため、図表②のように、2023年末の5.6%がターミナルレートとみられている。仮に1回あたり0.25%の利上げであれば、2023年末までに、あと2回の利上げがある計算だ。2023年末にも利下げされるとみていた金融市場は、その見通しを修正せざるを得なくなった。また、最初の利下げは2024年以降にずれることになるだろう。

先行きについて、次回7月会合では、0.25%の利上げが実施されるとみられる。その一方で、物価上昇率が抑制されて、景気減速の色が濃くなれば、7月会合でも見送りとなり、5月の利上げが事実上最後の利上げとなる可能性も出てくる。つまり、金融引き締め策は、すでに引き締め一辺倒から調整局面に入っていることになる。利上げ決定は経済指標次第という言葉通り、経済指標の結果に金融市場が一喜一憂する状態が当面継続しそうだ。

2. 緩やかな回復も、減速感が強まる

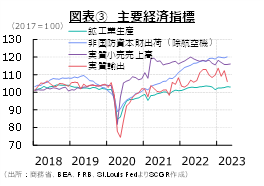

ここでは、米国経済の現状をまとめる(図表③~⑥)。

- 個人消費:弱含んでいる。供給側の5月の小売売上高は前月比+0.3%、物価変動を調整した実質は+0.2%と、それぞれ2か月連続で増加した。しかし、2~3月に低下した分を取り戻せておらず、実質では2022年4月をピークにして弱含んでいる。また、需要側からみた4月の個人消費支出は、名目で5か月連続増の+0.8%であり、実質では3か月ぶりのプラスとなる+0.5%だった。内訳をみると、財消費が弱含む半面、サービス消費は底堅く推移した。ただし、物価高騰に金融不安が重なったこともあり、消費者マインドはさえない。実際、ミシガン大学の消費者信頼感指数は6月に63.9となり、前月から上昇したものの、直近ピークの2月(67.0)まで届いていない。感染拡大前には90~100のレンジで推移していたことを踏まえると、消費者マインドの回復は道半ばだ。先行きについて、物価高騰が重石となり、実質的な購買力に下押し圧力をかけ続ける。また、金融引き締めの影響が実体経済に及べば、雇用・所得環境が悪化する恐れもある。こうした状況を踏まえると、個人消費に下押し圧力がかかりやすく、弱含むことになるだろう。

- 設備投資:弱含んでいる。4月の非国防資本財出荷(除く航空機)は前月比+0.5%と、3か月ぶりに増加した。資材価格や金利の上昇、銀行の融資姿勢の厳格化などが、設備投資の重石になっている。設備投資に先行する非国防資本財受注(除く航空機)は3か月ぶりの増加となる+1.3%であり、ならしてみれば2022年後半から横ばい圏を推移している。今後の設備投資は、これまでの受注残があるため、それをこなしていくことで一定の金額になるものの、金利上昇や銀行の融資厳格化などが重石となるため、当面弱めの動きが続きそうだ。

- 住宅投資:下げ止まりつつある。4月の住宅着工件数は前月比+2.2%と2か月ぶりに増加したものの、直近ピークの2022年4月に比べて水準は▲22.2%も低い。S&Pコアロジックのケース・シラー住宅価格指数は3月に前年同月比+0.6%、連邦金融住宅局(FHFA)の住宅価格指数は+3.6%となり、それぞれの上昇率は2022年上半期の約20%上昇から縮小している。連邦住宅貸付抵当公社(フレディマック)によると、6月15日の週の住宅ローンの30年固定金利は6.69%であり、2022年9月中旬以降、6%超で推移している。2022年11月上旬の7.08%から小幅に低下したものの、利上げを背景に依然高水準を維持している。先行きについて、住宅価格は一時の高騰から落ち着きつつあるものの、住宅ローン金利の高さもあって、住宅投資は当面弱い動きが続くだろう。

- 輸出:減少している。4月の実質輸出は前月比▲5.6%と、2か月ぶりに減少した。輸出価格は2022年6月のピークから低下したものの、2022年末からおおむね横ばいで推移しているため、需要(輸出数量)を増やすほど、価格は低下していない。また、4月の名目輸出額は前年同月比▲6.4%となり、2021年2月以来の前年割れになった。このうち、中国向け輸出は5か月連続プラスとなる+12.8%であり、2022年4月に上海都市封鎖の影響などからマイナスになった反動が表れた。先行きの輸出は、欧州や中国経済の減速や、対中貿易規制の強化などから、弱めの動きにとどまるだろう。

- 生産:緩やかに持ち直しつつある。5月の鉱工業生産指数は前月比▲0.2%と、3か月ぶりの減産だった。2月は▲0.0%、3月は+0.1%とほぼ横ばいから、4月に+0.5%と伸びており、緩やかな持ち直しという基調が崩れたと判断するのは時期尚早だろう。また、内訳をみると、製造業は2か月連続でプラスだった一方で、鉱業は▲0.4%、公益事業は▲1.8%と減産しており、これらの影響が大きかった。製造業では、航空機類(+2.5%)や電気機械(+1.4%)、非鉄金属鉱物(+0.9%)、金属製品(+0.7%)、自動車・同部品(+0.2%)などが増産だった。先行きの生産は、4月の製造業受注が2か月連続プラスとなる前月比+0.4%、受注残も+0.8%と伸びたことを踏まえると、大きく崩れるとはみられないものの、国内外の需要の弱さなどを背景に力強い姿も想定しがたい。

- 物価:上昇ペースが縮小しつつある。4月の個人消費支出(PCE)デフレータは前年同月比+4.4%となり、2022年6月の直近のピークから縮小傾向にある。しかし、食料品やエネルギーを除くコア指数(+4.7%)の方が高く、物価の基調は強い。また、サービス価格も5%超を維持している。エネルギー価格が下押し圧力をかけるものの、サービスなどその他の項目が物価のけん引役になるだろう。先行きについて、上昇率は縮小するものの、当面2%を上回る伸びが続くだろう。

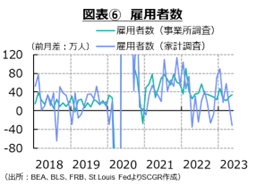

- 雇用:回復している。5月の非農業部門雇用者数は前月比33.9万人増だった。一方、家計調査の雇用者数は同31.0万人減少した。家計調査の雇用者数は、自営業主を含むなど事業所調査の雇用者数と異なるため、振れが大きくなりやすいことは事実だ。また、失業率は3.7%へ前月から0.3pt上昇した。4月には約半世紀ぶりの低水準となる3.4%だったため、そこからの上昇といっても、雇用環境が悪化したとは言いがたい。しかし、雇用環境の回復が曲がり角に差し掛かりつつあるとは言えそうだ。雇用者数のうち、情報業は人員削減などの影響から、2022年末から▲4.5万人と減少している。また、リストラ件数も2022年央の140万件弱から、足元では160万件弱へと増加している。先行きの雇用環境は当面底堅いとみられるものの、変化の兆しも見えており、雇用環境の崩れへの警戒が必要だ。

- 6月時点のFOMC参加者の経済見通しでは、失業率は2023年末に4.5%、2024年末と2025年末に4.6%になると予想されている。金融引き締めの影響から雇用環境が悪化する見通しであるものの、政策金利を2023年末に5.6%まで引き上げた結果としては、雇用環境の悪化は小幅なものになるという見方だ。実際にこの通りの小幅調整で済むのか、大幅な雇用環境の悪化になるのかも見通しがたい。コロナ禍やデジタル化の影響などから雇用環境も変化したという視点も、米国経済の先行きを考える上で重要になっている。

3. 想定外へのリスクには対応できない

景気は緩やかに回復しつつも、減速感を強めていくだろう。5月時点のFRBスタッフの見通しでは、2023年末に景気後退局面入りが予想されていた。また、3月時点のFOMC参加者の経済見通しでも、2023年末のマイナス成長が予想されていた。しかし、6月時点ではマイナス成長を見通すFOMC参加者はいなくなった。これは、米国経済がソフトランディング(軟着陸)できるという見方に転じたといえるだろう。

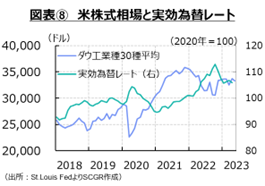

図表⑦のように、為替相場は金融政策に注目している。足元ではFRBの利上げ見送りに対するECBの利上げ継続、FRBの利上げ継続姿勢の維持に対する日本銀行の金融緩和継続という点から、為替相場は、ユーロ高・ドル安、ドル高・円安傾向に動いた。もちろん、為替相場にはほかの要因も影響するものの、実体経済の動向を踏まえた金融政策の方向性は、当面相場を動かす材料として注目を集めるだろう。図表⑧のように、株価にも、金融政策の動向は影響を及ぼしている。

また、歴史的な物価高騰とともに、金融機関の融資態度の厳格化などもあり、下振れリスクが大きい。政策金利も5%超まで上昇した。しかし、逆イールドが発生しており、米2年債利回りや10年債利回りは政策金利よりも低く、実体経済の締め付けが、利上げの見た目ほど強く働いていないといえる。

政策金利が引き上げられ、それが家計や企業の意思決定に影響を及ぼし、実際に耐久財の消費や企業の設備投資が減少するまでには相応の時間がかかる。また、政策金利とそれ以外の金利の関係も変化しつつあるのかもしれない。政策金利が5%超まで引き上げられても、2年債利回りは4%超、10年債利回りは4%未満と逆イールドが発生している。単に、短期の利上げ、中長期の利下げを織り込んでいるならば、今後の景気減速または景気後退を表しているといえる一方で、金融機関や金融市場の役割の変化などから、金利が実体経済に及ぼす影響力も変化しているのかもしれない。

そうなると、金融政策と物価・雇用の関係も従来とは異なる可能性がある。そのときに、歴史的な利上げがもたらす歪みは、金融・実体経済のどこかに堆積しており、それが何らかのリスクをもたらす恐れもある。そうしたリスクへの対応は不十分になりがちで、想定外のリスクによって引き起こされる景気後退に、今後対応できるのかという疑問もある。

以上

記事のご利用について:当記事は、住友商事グローバルリサーチ株式会社(以下、「当社」)が信頼できると判断した情報に基づいて作成しており、作成にあたっては細心の注意を払っておりますが、当社及び住友商事グループは、その情報の正確性、完全性、信頼性、安全性等において、いかなる保証もいたしません。当記事は、情報提供を目的として作成されたものであり、投資その他何らかの行動を勧誘するものではありません。また、当記事は筆者の見解に基づき作成されたものであり、当社及び住友商事グループの統一された見解ではありません。当記事の全部または一部を著作権法で認められる範囲を超えて無断で利用することはご遠慮ください。なお、当社は、予告なしに当記事の変更・削除等を行うことがあります。当サイト内の記事のご利用についての詳細は「サイトのご利用について」をご確認ください。

レポート・コラム

レポート・コラム

SCGRランキング

SCGRランキング

- 2024年5月14日(火)

『日刊産業新聞』に、当社チーフエコノミスト 本間 隆行のコメントが掲載されました。 - 2024年5月9日(木)

株式会社ユーザベース主催「SPEEDAセミナー」で、当社シニアアナリスト 石井 順也が講演しました。 - 2024年5月5日(日)

『日経ヴェリタス』に、当社チーフエコノミスト 本間 隆行のコメントが掲載されました。 - 2024年5月4日(土)

『東洋経済ONLINE』に、米州住友商事会社ワシントン事務所調査部長 渡辺 亮司のコラムが掲載されました。 - 2024年5月2日(木)

金融ファクシミリ新聞・GM版に、当社シニアエコノミスト 片白 恵理子が寄稿しました。