市場概観:経済の分断化・細分化を価格に織り込む難しさ

2023年10月10日

住友商事グローバルリサーチ 経済部

本間 隆行

2023年10月6日執筆

ボラティリティの高まりを伴いながら分断化した市場は、落ち着きつつある物価を踏まえると、均衡点をようやく見つけつつあるようだ。しかし、分断化された市場は緑化推進によってその移行期に一段と細分化が進むとみられている。市場プレーヤー、投入可能なリソース、政策など、その構成は達成度に応じて変化するとみられる。従って過去から引いた延長線の上に我々が考えている解が必ずしも存在するわけではなさそうだ。たとえ解が存在しているとしても、前倒し・先送りなどもあるように時間軸も不透明だ。

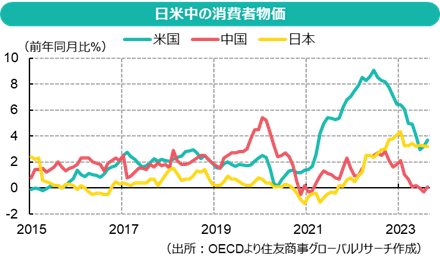

コロナ禍やウクライナ侵攻以降の経験から、市場分断や細分化は供給力の低下から物価が上昇に向かうとの連想が働きやすい。しかし、市場によっては供給過剰が生じることで価格下落を招くことも当然ありえることにもなる。マクロ経済の観点では、インフレの長期化が意識されている米国と、デフレが懸念されている中国という2つの経済大国で真逆の事象が起きている今の状況は、分断の象徴といえるのかもしれない。エネルギーや食糧を輸出している米国でインフレとなり、それらを輸入しなければ国民生活の維持が困難となる中国でディスインフレとなっている。価格や単価をベースにした財のフローから、今の状況を説明するのは難しい。

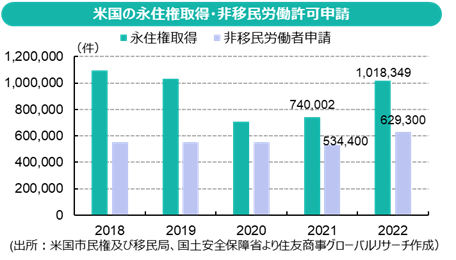

アメリカの物価上昇について、トランプ政権下で引き上げられた関税の影響があるとしても、年間合計が1,000億ドル弱の関税が26兆ドルを超える名目GDPを動かすというのは間尺に合わない。サービス業における雇用のタイト化が物価上昇の要因になったとの指摘はあるが、雇用者数はコロナ禍前よりも増加している状況だ。それでも労働力が不足しているとしたら、例えば不法就労といった統計データ外の要因が経済の安定をもたらしていた可能性は考えられるだろう。コロナ禍以降の移動制限や国境管理の厳格化が、不法就労による労働供給の減少となり物価上昇の一因になっていたなら、データ重視の金融政策にとって物価上昇の原因は埒外にあり、ラグの発生や政策意図が十分に伝達されないことにもなる。なお、2022年の永住権取得が約101万、非移民の労働許可が61万件という規模の中で、今年の不法移民はこれまでのところで24万5,000人に上ると報じられている。また、バイデン米政権は国境の壁建設を承認し、その管理は再び厳格化に向かっている。労働許可や国境管理と物価の関係は、米国だけの問題ではなく、欧州や日本でも同様の問題が指摘されつつあることから、注目されるテーマとなりそうだ。

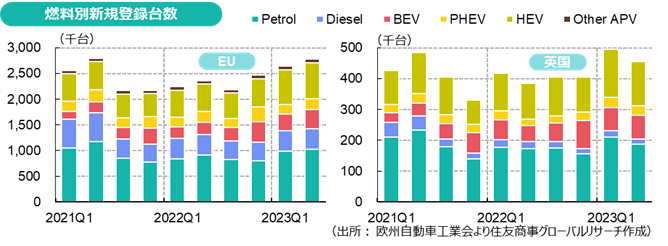

緑化推進の難しさを痛感することになったのは、一連の内燃機関車販売延長措置だろう。英国では2020年11月に2035年以降のガソリン車販売禁止を前倒し2030年に設定したが、再び2035年に戻した格好だ。

EUではカーボンニュートラルな合成燃料の利用を条件に内燃機関車の新車販売を2035年以降も認めることになった。英国の事例はバックキャスト手法から求めたタイムラインの修正だが、2年経過後に5年単位での政策目標変更は、供給側の産業界にとっても需要側である消費者にとっても厳しい決定だ。設備投資や購入車種の選択など将来に向けた現在の意思決定に大きな影響を及ぼすことになるからだ。ルールメーカーがルールを変えるリスクを再確認することとなった。

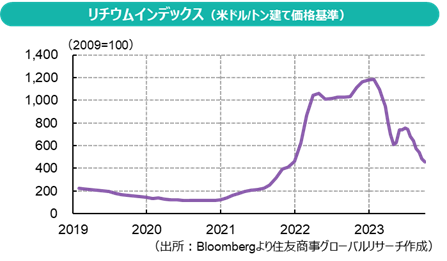

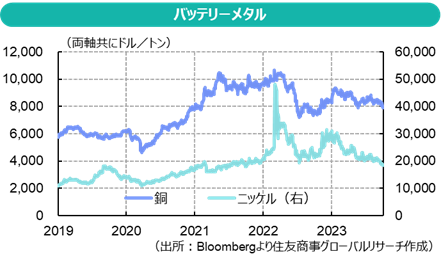

また、EV市場の早期拡大が見込まれていたところで目標が変質したことで、銅、ニッケル、コバルト、リチウムなど電化を支える原料価格への中長期的な影響には留意が必要となるだろう。

EUが中国製EVの補助金に関する調査を開始したが、気候変動問題が環境だけではなく産業問題であることが透けて見えるところでもある。もし、中国製EVに何らかの制約がかかるとしたら、想定していた市場を失うことから保有原料(資源)は供給過剰となり、価格下押しリスクが高まることも想定されよう。

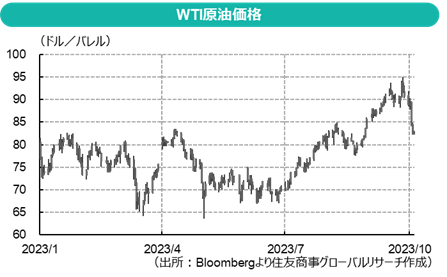

原油は協調減産が価格維持や引き上げに成功したようにみえたが、10月に入り急落している。マーケットの事象としてWTI原油先物で10月4日の値幅が5ドル以上を記録したのは、異常な状態であることは再確認しておきたい。

夏場の価格上昇のドライバーとなったのは原油供給の減少期待だったが、価格下落の直接のトリガーとなったのは、ドライブシーズン終盤を迎えたガソリンの在庫増だった。米国での精製能力不足が指摘されている折に、設備の定修(/定期修理)の影響が重なり、西海岸の一部でガソリン価格の急騰が報じられていた。しかし、ほかの地域の価格はおおむね安定していたので、結果的には市場をミスリード(すること)となった。軽油や灯油といった中間留分は依然需要旺盛とされるが、需要がさほど強くないガソリン得率の高い軽質原油への投資が避けられる相場展開が続きそうだ。

一連の原油の値動きを踏まえて気掛かりなことは、産油国が大規模減産を実施しても100ドル/バレルを超えない現在の市場環境の悪さから、産油国が増産するタイミングが見えづらくなっていることだ。バイデン米大統領がサウジアラビアに原油増産を求めたが、受け入れられていないことで米国の外交力を問う向きもあるが、米国は自給可能なので要望を受け入れる必要性は少なくともサウジにとってはない。需要が旺盛とされる新興国の要望であれば受け入れる可能性はあるだろうが、景気減退している時期でもあり、増産要請は聞こえてこない。

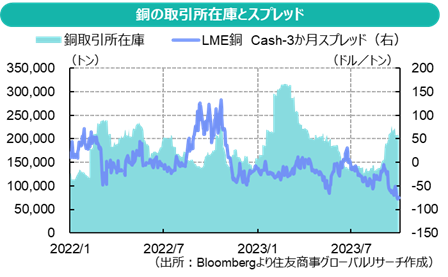

銅価が8,000ドルを割り込んだが、国慶節休暇で中国市場が閉場している影響か、別の要因によるものかの見極めが必要だ。国際銅研究会(ICSG)によると、2024年は供給過剰になるという。足もとで銅在庫が増加してきたことで供給過剰感も強まっているが、水準は依然として低水準であることには留意したい。また、銅の現先スプレッドで順ザヤ(コンタンゴ)幅の拡大が需給緩和を示唆するとの指摘がある。注意が必要なのは、フルコンタンゴといわれる理論値計算は、銅価格と金利、倉庫料と保険から計算されもので、幅の大きさだけが必ずしも余剰感を表してはいないことだ。具体的にいえば、銅価格が8,000ドルで金利が年率5%の時のキャッシュ(スポット)と先物の価格差で金利相当分は100ドル(=8,000ドル×年利5%の3か月分)と倉庫料3か月分に保険料を加えたものがフルコンタンゴとなる。現状のスプレッドは75ドル程度であることから多少緩い程度、といったところだろう。銅価4,000ドルで金利1%の時にスプレッドが30ドルのコンタンゴである方が強い余剰感を示すこともあるので、スプレッド価格の比較は意味をなさない。

市場が分断化、細分化を経て再び統合し成長軌道に乗るまでは、右往左往が繰り返される相場展開となりそうだ。トップダウン・ボトムアップ双方からの市場分析や観察が必要だ。

以上

記事のご利用について:当記事は、住友商事グローバルリサーチ株式会社(以下、「当社」)が信頼できると判断した情報に基づいて作成しており、作成にあたっては細心の注意を払っておりますが、当社及び住友商事グループは、その情報の正確性、完全性、信頼性、安全性等において、いかなる保証もいたしません。当記事は、情報提供を目的として作成されたものであり、投資その他何らかの行動を勧誘するものではありません。また、当記事は筆者の見解に基づき作成されたものであり、当社及び住友商事グループの統一された見解ではありません。当記事の全部または一部を著作権法で認められる範囲を超えて無断で利用することはご遠慮ください。なお、当社は、予告なしに当記事の変更・削除等を行うことがあります。当サイト内の記事のご利用についての詳細は「サイトのご利用について」をご確認ください。

レポート・コラム

レポート・コラム

SCGRランキング

SCGRランキング

- 2025年7月10日(木)

19:00~、NHK『NHKニュース7』に、当社チーフエコノミスト 本間 隆行へのインタビューが放映されました。 - 2025年7月4日(金)

日本国際平和構築委員会『7月研究会』に、当社シニアアナリスト 足立 正彦がパネリストとして登壇しました。 - 2025年6月27日(金)

日経QUICKニュース社の取材を受け、当社シニアエコノミスト 鈴木 将之のコメントが掲載されました。 - 2025年6月27日(金)

『日本経済新聞(電子版)』に、当社シニアエコノミスト 鈴木 将之のコメントが掲載されました。 - 2025年6月22日(日)

雑誌『経済界』2025年8月号に、米州住友商事会社ワシントン事務所調査部長 渡辺 亮司が寄稿しました。