日本:実質賃金マイナスという悲しみ

調査レポート

2024年04月04日

住友商事グローバルリサーチ 経済部

鈴木 将之

概要

- 日本銀行は3月19日に、2007年以来17年ぶりとなる利上げを実施した。日銀は当面、緩和的な金融環境が継続する考えを示している。しかし、名目金利を低水準に据え置くことを必ずしも意味しない点には注意が必要だ。

- これまで日本経済は緩やかに回復してきた中で足踏みしており、2024年第2四半期(Q2)以降に持ち直しに転じることが期待される。ただし、歴史的な物価上昇に賃金上昇が追い付かない状況が長引けば、個人消費の回復には時間を要するだろう。

1. 17年ぶりの利上げ

日本銀行は3月19日に、2007年以来17年ぶりとなる利上げを実施した。マイナス金利政策、イールドカーブ・コントロール(YCC)が終了し、金融政策は短期金利を主な政策手段とした「普通の金融緩和政策」になった。ただし、利上げといっても、図表①のように、実質的に短期金利を0.1%引き上げたにすぎないため、今回の利上げによって日本経済が激変するとは想定しがたい。

むしろ重要なことは、短期金利が主な政策手段となり、より長い期間の金利が市場の需給によって徐々に決まるようになることだろう。日銀は、従来1%を上限のめどとしてきた長期金利が急上昇した場合には、指値オペなどを含めてさまざまな手法でそれを抑える姿勢を示した。そのため、急上昇ではなく、経済ファンダメンタルズや市場の需給に合わせて、長期金利が緩やかに上昇するのであれば、その変化は許容されるのだろう。

17年間にわたって利上げを実施せず、YCCの枠組みで短期金利と長期金利の2点を抑えることによってイールドカーブ全体を低位に維持してきた状態から普通の金融政策に戻った中で、今は補助輪を付けて走り出したようなものだ。実際、家計や企業、市場にも、金利がある世界を体験したことがない人も多い。そのような人達の意識を、金利があることを前提にしたものに変えて、無用な混乱を回避していくことが重要だ。

2. 実質金利と中立金利

現時点の経済・物価見通しを前提にした場合、「当面、緩和的な金融環境が継続すると考えている」と、日銀は表明している。このため、短期金利がゼロ~0.1%に引き上げられてから、追加利上げは限定的であると解釈されている。

しかし、気をつけるべきは、緩和的な金融環境が、名目金利を低水準に据え置くことを必ずしも意味しないことだろう。金融政策決定会合後の記者会見で植田総裁が話したように、緩和的な金融環境とは、実質金利が中立金利を下回る状態である。金融緩和的な環境と、名目金利を低位に抑えておくことは、全く関係がない訳ではないものの、必ずしも一致しない場合がある。

この中立金利とは、自然利子率とも呼ばれ、一般的に景気を熱しも冷やしもしない、景気に対して中立的な金利水準や、インフレ中立的な金利水準と解釈されることが多い。また、金利の期間が短いところでは、例えば1年未満の短期的な運転資金があり、期間が長くなるにつれて、耐久財の購入資金需要、設備投資需要、工場建設や住宅建築の需要、さらにはインフラなどの建設需要などがあり、期間によって資金需要は異なっている。

一般的に、期間が長くなると、将来の不確実性がリスクプレミアムと加味されるため、短期金利の複利計算よりも、リスクプレアム分だけ長期金利の方が高くなる傾向がある。また、実際に資金を借り入れる際には、借り手である家計や企業の信用度、資金の使途・計画などに応じて、そこに上乗せ分が加算される。

YCCは、その異なる時間軸上にある中立金利に対して、コストとなる実質金利を押し下げて、短期から長期にかけて資金需要が表れやすいようにする政策だったと整理できる。YCCによって需要が増加することで、需給がひっ迫し、物価に上昇圧力がかかり、物価が実際に上昇するという筋書きだった。

現在、普通の金融緩和政策になったことで、短期金利をゼロ~0.1%に誘導して、その先の長期金利も低い水準に抑える政策になっている。1990年代以前のような短期金利が高かった時期に比べると、名目長期金利とともに実質長期金利も低いため、金融緩和的な環境になっている。

植田総裁が「幅のある範囲でしか決まらないというくらい、なかなか特定しにくい」と説明していたのは、中立金利と実質金利の関係を把握する上で、①中立金利を推計する必要があること、②実質金利を計算する時に用いる期待インフレ率を推計する必要があること、の2点があるからだ。いずれも推計が必要で、また推計方法によって結果が異なってくることから特定の値に定められず、幅を持って見ざるを得ない。つまり、中立金利、実質金利ともに幅を持ってみる必要があり、両者の差を考えて金融政策を行うことになる。しかも、いくつかの仮定を置くと、長期の中立金利は潜在成長率(ゼロ%台半ば~1%程度)に近似できることからもわかるように、1%前後で小数点以下のような細かい差分の話である。それに対して、不確実性などからプレミアムを上乗せして変動する名目の中長期金利がうまく機能することを考慮した上で短期金利を操作することが、普通の金融政策といえる。このような普通の金融政策は、とても対応が難しい。

3. 普通の金融政策

幅を持って見る必要があることを承知した上で、大まかな状況を確認しておく。まず、一定の仮定の下で中立金利に近似される潜在成長率は、内閣府によって2023年Q4に0.7%と試算されている。また、日本銀行の計算によると、2023年Q2~Q3の潜在成長率は0.71%だった。日本経済の潜在成長率は一般的にゼロ%台半ばから1%程度とみられてきたため、足元でもおおむねその水準にあると考えられる。

物価の見通しについて、『経済・物価情勢の展望』(2024年1月)で示された「政策委員の大勢見通し」では、消費者物価指数(除く生鮮)は2024年度に前年度比+2.4%、2025年度に+1.8%だった。日本経済研究センターの『ESPフォーキャスト調査』によると、消費者物価指数は2024年度に前年度比+2.3%、2025年度に+1.7%と予想されていた。また、内閣府『中長期の経済財政に関する試算』(2024年1月)のベースラインケースでは、消費者物価指数は2024年度に2.5%、2025年度に1.5%、2026年度に1.1%、2027年度以降は0.8%と予想されている。物価自体は2025年頃にかけて、それ以前に比べるとやや高めの上昇率になるという見通しといえる。

こうした物価見通しの中で、期待インフレ率が形成されていく。期待インフレ率について、例えば、日銀『短観』の物価全般の見通し(全規模・全産業)は1年後2.4%、3年後2.2%、5年後2.1%だった。また、物価連動債と普通国債の利回りから計算され、期待インフレ率の代理変数とされるブレークイーブンインフレ率は、足元で1.3%程度まで上昇している。こうしたことを踏まえると、10年の期待インフレ率は少なくとも1%前後まで上昇しているとみられる。

足元の名目の長期金利は約0.7%前後であるため、期待インフレ率を約1%と仮定すると、実質長期金利は約▲0.3%になる。また、2%の物価目標に期待インフレ率が固定化されているならば、実質長期金利は約▲1.3%になる。それに対して、中立金利の近似値として用いられる潜在成長率は約0.7%であるため、実質長期金利は中立金利を大幅に下回っており、金融緩和的な環境になっていると判断される。そのため、仮に名目長期金利が足元の2倍の1.5%になっても、十分緩和的な状態といえるだろう。

潜在成長率は、ならしてみれば緩やかに変化するものであるため、当面ゼロ%台半ばから1%程度とみられる。それに対して、期待インフレ率の変動の方は大きいだろう。また、期待インフレ率は2%目標に固定化されているとは言いがたく、現在歴史的な物価高騰に直面し、家計が認識している物価上昇率は高いこともあり、期待インフレ率が例えば3%程度になれば、長期実質金利は約▲2.3%になる計算だ。これは、現状よりも金融緩和が拡大した状態になる。仮に、現在の緩和状態を維持するならば、名目金利の引き上げが必要になる。このような場合の利上げであれば、金融緩和の環境を維持することと矛盾しない。その時に、短期中立金利と長期の中立金利が同じように動く保証もない。中立金利のうち、どこを重視して調整するかによっても、金融緩和的な環境が変わる可能性がある。また、日銀は円滑に移行するための政策をとっているといっても、海外からのショックなどによって思わぬ波乱が生じる恐れも否定できない。

17年ぶりの利上げによって、普通の金融政策になった。しかし、17年前とは経済構造も、家計や企業、市場にいる人も変化している。そうした中で、金利が市場の需給で決まる普通の金融環境に、家計や企業、市場参加者が早く適応していくことが重要になってくる。

4. 足元の経済環境

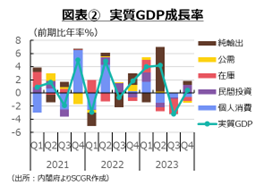

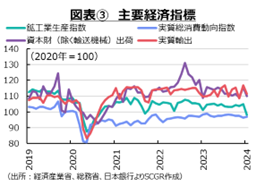

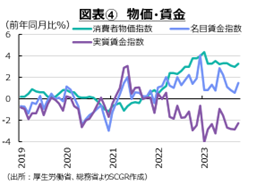

ここでは、足元の経済環境を整理しておく(図表③~④)。日本経済は、緩やかに回復してきた中で足踏みしている。図表②のように、2023年Q4の実質GDP成長率(前期比年率+0.4%)は、2四半期ぶりのプラスだった(内閣府『四半期別GDP速報』)。速報時点からプラスに改定され、2四半期連続のマイナスを回避した。また、物価上昇率が2%超を継続していることもあり、日本銀行は3月19日に、金融政策の枠組みを見直した。マイナス金利とYCCが解除され、2007年以来17年ぶりとなる利上げが実施された。しかし、物価上昇に賃金上昇が追い付かず、1月の実質賃金(前年同月比▲0.6%)は、22か月連続のマイナスだった。つまり、購買力の低下によって貧しくなっていることを意味する。2024年度の春季労使交渉の賃上げ率(平均5.25%)は、2023年に続いて高い伸び率のようだ。しかし、個人それぞれの実質賃金上昇率が引き続きマイナスであれば、ますます貧しくなり、労働者としては悲しい状況といえる。

- 個人消費:持ち直しに足踏みがみられる。1月の総消費動向指数(実質・前月比▲0.2%)は、3か月連続で減少した(総務省『消費動向指数』)。2023年秋頃までおおむね横ばい圏を推移していたものの、2023年末から2024年初めにかけて弱い動きになった。供給側からみた2月の小売業販売額(+1.5%)は、2か月連続で増加した(経済産業省『商業動態統計』)。百貨店などでの「ハレの日消費」が底堅い一方で、ドラッグストアでの食品関連の販売額が増えており、消費者の節約志向も見られた。先行きの個人消費は、賃金上昇や消費者マインドの改善などから、緩やかな回復が期待されるが、賃上げの実感を得られなれば、実質購買力の低下と消費者マインドの悪化が相まって、個人消費の回復ペースは限られるだろう。

- 設備投資:持ち直しに足踏みがみられる。2月の資本財(除く輸送機械)出荷(前月比▲4.1%)は、2か月連続で減少した(経済産業省『鉱工業生産指数』)。2月の出荷は、ここ1年で最も低い水準まで低下した。人手不足などから必ずしも計画通りに設備投資は進捗していないようだ。先行きについて、2024年Q1の船舶・電力を除く民需の機械受注額(前期比+4.9%)は4四半期ぶりに増加する見通しだ(内閣府『機械受注統計』)。ただし、1月(前月比▲1.7%)は2か月ぶりの減少と、不安が残る結果だった。一方で、日銀『短観(2024年3月調査)』によると、2024年度の設備投資計画は全規模・全産業で前年度比+3.3%、全規模・製造業で+8.2%と増加していた。生産・営業用設備判断指数(「過剰」-「不足」、%ポイント)は全規模・全産業で足元(▲1)も先行き(▲4)も不足超過の見通しになっている。デジタル化やグリーン化、省力化などの設備投資需要があるものの、当面力強さを欠くだろう。

- 輸出:足踏みしている。2月の実質輸出(前月比▲4.0%)は、2か月連続で減少した(日本銀行『実質輸出入の動向』)。自動車関連(▲3.8%)と資本財(▲0.3%)は1月の2桁減に続いて、2月も減少した。また、中間財(▲4.4%)や情報関連財(▲3.8%)も減少しており、全体としてやや弱い動きだった。地域別にみると、半導体等製造装置が堅調さを見せているものの、春節の影響を受けた中国向け(▲11.7%)が大幅に減少した一方で、米国向け(+1.7%)は1月(▲11.2%)の2桁減から小幅に持ち直した。それに対してEU向け(▲1.4%)は2か月連続で減少しており、弱さが目立った。先行きの輸出は、自動車生産の持ち直しもあって緩やかな回復が期待される一方で、海外経済の減速や輸出管理の強化などが重石となり、当面弱含むだろう。

- 生産:弱含んでいる。2月の鉱工業生産(前月比▲0.1%)は、2か月連続で減少した(経済産業省『鉱工業生産指数』)。自動車メーカーの認証試験の不正をきっかけに一部工場の生産が停止した影響で自動車(▲7.9%)が大幅に減産、2月初旬の大雪も生産用機械(▲3.2%)などの減産を招いた。全15業種中7業種が前月比マイナス、8業種がプラスだったものの、相対的に減産圧力の方が強かった。先行きについて見ると、製造工業生産予測調査で示された3月(+4.9%)と4月(+3.3%)の見通しが実現すれば、ここ2か月の減産を取り戻す計算だ。夏前には、年初の落ち込みを回復できるだろう。

- 1月の第3次産業活動指数(前月比+0.3%)は2か月連続で上昇したものの、ならしてみれば足踏み状態にあった(経済産業省『第3次産業活動指数』)。指数は2023年9月から3か月連続で低下しており、その低下分をここ2か月の上昇では回復できていない。内訳をみると、広義対個人サービス(+0.7%)が3か月連続で上昇した一方で、広義対事業所サービス(▲1.2%)が2か月ぶりに低下した。対個人サービスでは、飲食サービスなどの生活娯楽関連サービスや小売業などが上昇した。それに対して、対事業所サービスでは、鉱工業生産指数の低下に表れているように、製造業に関連する事業所サービスが不調だった。

- 物価:上昇ペースが緩やかになっている。2月の消費者物価指数(前年同月比+2.8%)は、4か月連続で3%を下回った(総務省『消費者物価指数』)。電気・ガス価格対策の影響(約▲0.5pt)を除くと、引き続き高めの上昇率だった。内訳をみると、食料(+4.8%)や洗濯用洗剤など、家具・家事用品(+5.1%)など、生活に直結する部分の値上げが引き続き目立っている。生活実感に近い「持家の帰属家賃を除く総合」(+3.3%)は総合指数よりも高い伸びであり、ヘッドラインの物価上昇率(総合)の見た目以上に家計への打撃が大きい。また、物価の基調を見る上で重要なサービス価格(+2.2%)は前月と同じであり、2%超を維持している。ただし、サービスのけん引役は、外食(+3.5%)や宿泊料(+33.3%)を含む通信・教養娯楽関連サービス(+11.5%)など一部の品目に偏っており、価格上昇の裾野はそれほど広がっていない。川上の原材料コスト上昇も一服しつつあるものの、サービス価格が上昇しているため、当面高い物価上昇が続くだろう。

- 川上のコスト転嫁圧力は弱まっている。2月の国内企業物価指数は(前年比+0.6%)と4か月連続で1%を下回った(日本銀行『企業物価指数』)。輸入物価指数(円ベース、+0.2%)は11か月ぶりにプラスに転じたところだった。また、企業向けサービス価格は+2.1%と、2023年8月以降2%台を維持している(日本銀行『企業向けサービス価格』)。B to Bのサービス価格が上昇しているため、これが消費者物価指数に転嫁されていく一方で、B to Bの財価格(国内企業物価指数)の上昇率は鈍化している。そのため、総じてみれば、川上のコスト上昇圧力は2023年に比べて低下している。

- 雇用:回復している。2月の失業率(2.6%)は、低水準を保っている(総務省『労働力調査』)。完全失業率は1月(2.4%)から上昇したものの、2023年通年(2.6%)並みの水準にとどまっている。その一方で、有効求人倍率(1.26倍)は2022年末をピークに低下し、底堅い雇用環境にも変化の兆しが見えているようだ(厚生労働省『一般職業紹介状況』)。ただし、都道府県別に見ても、福井県(1.89倍)から大阪府(1.06倍)まで47都道府県で1倍を上回っていることから、雇用環境は全体としてはまだ堅調といえる。2024年度の春季労使交渉の賃上げ率は高い結果(第2回回答集計の賃上げは5.25%)だった。そのように報道されていても、実際の各個人の実質賃金がどこまで持ち直すかが注目される。

こうした現状を踏まえると、今後の景気は、2024年Q2以降に緩やかに持ち直すと期待される。Q1の自動車などを中心とした減産圧力が緩和するだろう。また、堅調な雇用環境を背景に賃金が上昇を維持する中で物価上昇率が縮小し、実質購買力も回復に転じることで、個人消費も持ち直しに向かうだろう。ただし、歴史的な物価高騰で、実質賃金の低下が2年近く継続する中で人々の暮らしは貧しくなっているため、個人消費の回復に想定以上に時間を要するリスクも大きい。また、海外景気の減速等も重石であり、回復ペースは緩やかにものにとどまるだろう。

以上

記事のご利用について:当記事は、住友商事グローバルリサーチ株式会社(以下、「当社」)が信頼できると判断した情報に基づいて作成しており、作成にあたっては細心の注意を払っておりますが、当社及び住友商事グループは、その情報の正確性、完全性、信頼性、安全性等において、いかなる保証もいたしません。当記事は、情報提供を目的として作成されたものであり、投資その他何らかの行動を勧誘するものではありません。また、当記事は筆者の見解に基づき作成されたものであり、当社及び住友商事グループの統一された見解ではありません。当記事の全部または一部を著作権法で認められる範囲を超えて無断で利用することはご遠慮ください。なお、当社は、予告なしに当記事の変更・削除等を行うことがあります。当サイト内の記事のご利用についての詳細は「サイトのご利用について」をご確認ください。

レポート・コラム

レポート・コラム

SCGRランキング

SCGRランキング

- 2025年7月22日(火)

18:00~19:05、港区立産業振興センター主催『米国関税措置対策セミナー』で当社シニアアナリスト 浅野貴昭が講演いたします。会場・オンラインのハイブリッド開催。 - 2025年7月10日(木)

19:00~、NHK『NHKニュース7』に、当社チーフエコノミスト 本間 隆行へのインタビューが放映されました。 - 2025年7月10日(木)

『Forbes Japan』に、米州住友商事会社ワシントン事務所調査部長 渡辺 亮司のコメントが掲載されました。 - 2025年7月4日(金)

日本国際平和構築委員会『7月研究会』に、当社シニアアナリスト 足立 正彦がパネリストとして登壇しました。 - 2025年6月27日(金)

日経QUICKニュース社の取材を受け、当社シニアエコノミスト 鈴木 将之のコメントが掲載されました。