市場概観:ゴルディロックス経済の背後に潜むもの

2024年05月13日

住友商事グローバルリサーチ 経済部

本間 隆行

政治・外交面では、ロシア・ウクライナやイスラエル・ガザなどでの紛争は当初想定以上に長期化しており、いまだに解決の糸口をつかめていない状況が続いている。また、旧西側先進国と中国との間では相変わらず不協和音が響き渡っている。台湾新総統の就任式を5月20日に控えていることもあり、台湾有事を意識した議論が活発だが、中国とフィリピンとの間で領海を巡る緊張の高まりも看過できない状況へと転じつつある。そして、米国大統領選・議会選に向けた議論を踏まえると、経済活動を取り巻く環境は悪化こそすれ、改善へ動き出すことと想定するのは難しい情勢だ。イエレン米財務長官やブリンケン米国務長官が相次いで中国を訪問したことで、米中間の対話が続いている(ことが確認できる)一方で、米国が中国製EVの関税を大幅に引き上げる方針を固めたとの報道もある。

経済面では消費や投資など需要の動向がさえないこともあって、コロナ禍前との比較では、依然として低成長状態から脱却できていない。人工知能やその関連領域が経済成長のけん引役となることへの期待は高まっているが、経済成長を加速させるほどの影響力や規模感はまだない。需要の妨げとなってきたインフレは足元でやや鈍化しているものの、依然として高位で粘着的な動きとなっていることもあって、金融政策は総じて引締めと言える状態が続いている。

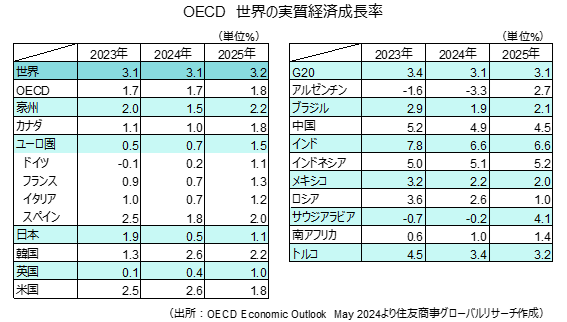

OECDが5月に公表した経済見通しでは、世界的に低失業率の状況下でインフレ率の低下によって実質所得が徐々に回復に転じているなど、明るい兆候がいくつか見られていると指摘されている。しかし、経済見通しの数値から確認すると、あくまでも「兆し」にすぎずリスクが山積していることから、成長に対する強い確信を得るには至っていない様子がうかがえる。

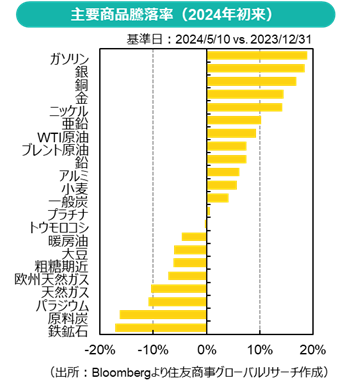

強烈な成長加速も大幅な落ち込みもないゴルディロックス(ぬるま湯)経済が続く想定となっている。2024年初から世界経済のダウンサイドリスクが強く意識されてきたが、3月半ば以降はその修正局面を迎えており、商品市況はこうした変化を反映しているようだ。今後のトレンド形成の見極めにあたっては、コロナ禍以前よりも低成長かつ高インフレ、さらに貿易や投資には強い制約がかかり続けている点への配慮が必要だろう。市況全般に対して強すぎる期待や懸念が過度にアウトパフォーム、またはアンダーパフォームした状態を生んでいる可能性もある。

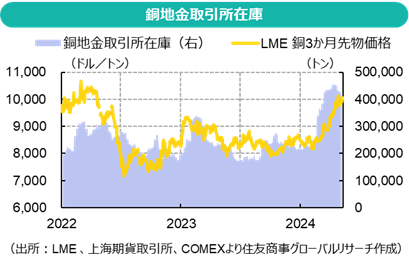

中国経済が想定していたよりも底堅く見えること、またパナマの銅鉱山の突然の操業停止によって銅市場の需給バランスが急速にタイト化する懸念が生じたことから、LME銅の3か月先物価格は1万ドルを超える水準へと上昇した。銅鉱石のスポット市場は確かにタイト化したが、銅地金在庫は3月半ば以降、大幅に増加した。パナマCobre Panamá銅鉱山がフル稼働した場合の生産量は、銅純分ベースで年間35万トン前後とされているところ、取引所在庫は2023年12月末の21.5万トン程度だったものが、2024年4月には45.5万トンまで積み上がった。ごく短期間で約24万トン増加したが、これはパナマ鉱山の年間生産量の約7割に相当する規模だ。高値が余剰玉を引きつけて取引所在庫の増加につながっているとしたら、タイト化の懸念で形成された今の高値は正当化しがたい。言い換えると、銅のサプライチェーンの川上にある鉱石市場では不足が懸念されているが、川下の製品の製造現場に近いところでは、原材料としての銅地金は余剰気味の状態にある。その後の取引所在庫は、若干引き出しされたことで、足元では41.7万トンとなっているが、この在庫引き出しの傾向が銅価格の動向を左右することから、その持続性に注目が集まるだろう。また、先に投開票が実施されたパナマの大統領選でビジネスフレンドリーとされるムリノ氏が当選したことで、鉱山再開に向けての法整備や条件見直しが進み、早期の操業再開が期待されるところでもある。むしろ、銅を巡る一連の混乱で露呈したことは、中国の製錬所キャパシティーの大きさや鉱石スポット市場への過度の依存で、銅地金輸入国であった中国が輸出国に転じる可能性が浮上したことや、2025年以降の鉱石の長期契約において競争が激化する懸念が生じていることだろう。

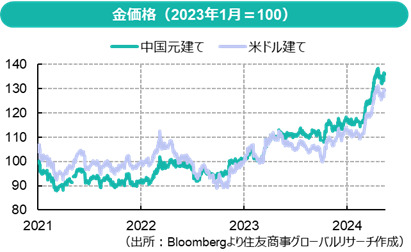

金地金価格は史上最高値水準での高止まりが続いている。金の価格高騰はドル離れの代名詞として表現されるが、米ドルは他通貨に対して総じて強い状況が続いていることもあって、単なる「ドル離れ」という整理は難しくなっている。米国との対立が続く中国が金の最大の購入者であり、そのほかの新興国でも確認できるように、公的部門による金準備の積み上がりが続いていることは「ドル離れ」と見ることができるかもしれない。しかし、民間の購入については、ドルではなく「自国通貨離れ」と整理することもできるだろう。世界でも例外的と言えるほどインフレ率が低位で、実質金利の高い中国でネガティブキャリー(金利負担の大きい)となる金の購入・保有が民間で拡大していることについては、立ち止まって考える必要が出てきた。つまり、実質金利は高く、経常収支が大幅黒字の中国元が、なぜ米ドルに対しても金に対しても弱いのか、ということを整理していく必要はあるだろう。公的部門のドル離れと金準備積み増しが家計による中国元離れから生じている事象だとしたら、相場の意味合いも変わってくるのではないか。

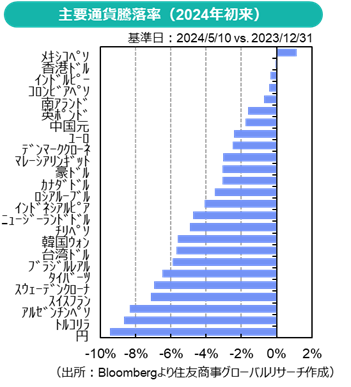

ところで、この通貨安の文脈から、足元の日本円の弱さをもって「国力低下」が指摘されていることについても考えておきたい。経済のファンダメンタルズで動いてきたはずが、にわかに「雰囲気」で動いているような議論のされ方や報じられ方はおかしなことでもある。円の実質金利はマイナスであることから、国内資金が海外の高い利回りを追って移動したり、国際送金や決済に制約がないことで外貨調達用の通貨として円が利用されていたり(円キャリートレード)してきたことで、為替レートに大きな歪みが生じている可能性が高い点には留意しておきたい。いわゆる「国際金融のトリレンマ」で為替レートに歪みが生じている状況だ。OECDが経済見通しで、「いまの物価上昇ペースが持続するようなら2025年末には政策金利が0.75%へと上昇するだろう」と指摘している。また、先般IMF理事会と日本政府との4条協議でもデータに基づいて短期政策金利の緩やかに引き上げていくことについて確認されている。

金融政策のベクトルが引締め方向へと転じることについては否定的な意見は多い。しかし、2%の物価上昇がさらに1年半程度続く中で、ゼロ%近傍に金利を据え置き続けるとしたら、政策当局は物価上昇に対して何ら調整を行わないことになってしまう。「金利のない世界」の住人はいまや円だけで、ほかの通貨は常に「金利のある世界」で動いている。対外純資産所有国の通貨安が「資本輸出」「外貨資金調達」によるものだとしたら、「金利のある世界」に円が加わることで、世界の資金フローが変化し、為替レートから国際商品市況まで、波及効果や経路などについて論点を整理しておくことが必要な時期と言えそうだ。

以上

記事のご利用について:当記事は、住友商事グローバルリサーチ株式会社(以下、「当社」)が信頼できると判断した情報に基づいて作成しており、作成にあたっては細心の注意を払っておりますが、当社及び住友商事グループは、その情報の正確性、完全性、信頼性、安全性等において、いかなる保証もいたしません。当記事は、情報提供を目的として作成されたものであり、投資その他何らかの行動を勧誘するものではありません。また、当記事は筆者の見解に基づき作成されたものであり、当社及び住友商事グループの統一された見解ではありません。当記事の全部または一部を著作権法で認められる範囲を超えて無断で利用することはご遠慮ください。なお、当社は、予告なしに当記事の変更・削除等を行うことがあります。当サイト内の記事のご利用についての詳細は「サイトのご利用について」をご確認ください。

レポート・コラム

レポート・コラム

SCGRランキング

SCGRランキング

- 2025年7月10日(木)

19:00~、NHK『NHKニュース7』に、当社チーフエコノミスト 本間 隆行へのインタビューが放映されました。 - 2025年7月4日(金)

日本国際平和構築委員会『7月研究会』に、当社シニアアナリスト 足立 正彦がパネリストとして登壇しました。 - 2025年6月27日(金)

日経QUICKニュース社の取材を受け、当社シニアエコノミスト 鈴木 将之のコメントが掲載されました。 - 2025年6月27日(金)

『日本経済新聞(電子版)』に、当社シニアエコノミスト 鈴木 将之のコメントが掲載されました。 - 2025年6月22日(日)

雑誌『経済界』2025年8月号に、米州住友商事会社ワシントン事務所調査部長 渡辺 亮司が寄稿しました。