スタグフレーションとは逆方向へ~ユーロ圏経済(24年5月)

2024年05月23日

住友商事グローバルリサーチ 経済部

鈴木 将之

概要

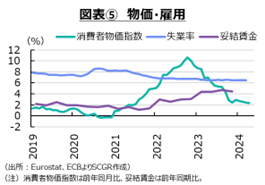

- 欧州中央銀行(ECB)は、大きなサプライズがないかぎり、6月の利下げを開始するとみられている。利下げが遠のく米国とユーロ圏の相違が目立ち始めている。2022年の物価高騰局面では、1970年代のように高失業率と高インフレが共存するスタグフレーションに陥るという見方も一部には出ていた。しかし、むしろスタグフレーションとは逆方向の、物価上昇率が低く、失業率も低い状態に落ち着くかのように見えている。こうした点は、日本や米国とも共通している。

- 足元のユーロ圏経済は持ち直しつつあるものの、力強さを欠いている。先行きの景気も、緩やかな持ち直しに転じると期待される。物価上昇率が落ち着くという見通しが前提になっているため、物価上昇率が上振れると、利下げが遠のき、実質購買力の回復にも時間を要するなど、景気回復シナリオが崩れることになりかねない。

1. スタグフレーションとは逆方向へ

欧州中央銀行(ECB)は、大きなサプライズがないかぎり、6月に利下げを開始するとみられている。利下げが遠のく米国とユーロ圏の相違が目立ち始めている。実際、ユーロ圏の消費者物価上昇率は、ECBの中期目標の2%に近づきつつある。4月の消費者物価指数は前年同月比+2.4%と、2023年10月以降7か月連続で3%を下回っている。その一方で、ユーロ圏経済は2023年の足踏み状態から、ようやく持ち直しつつあるところだ。ユーロ圏の実質GDP成長率は2023年後半に2四半期連続で前期比▲0.1%となり、景気後退局面入りと判断される状態だった。2024年第1四半期(Q1)に前期比+0.3%と、3四半期ぶりにプラス成長になったものの、成長ペースはまだ鈍い。

こうした状況を踏まえて、4月のECB理事会では、少数の参加者が利下げ開始の根拠があると十分に確信していた。しかし、大多数が一段の経済・物価指標の発表を待って、それらの動向を確認したい考えを示したため、4月時点では政策金利据え置きが決まった。ただし、それらが見通しどおりに進捗するという追加的な証拠を得られれば、6月の利下げ開始が妥当という認識も合わせて示された。

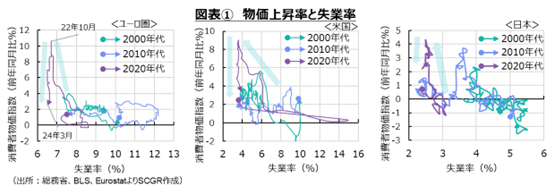

追加的な証拠が得られるかを考える上で、図表①のように、消費者物価指数(上昇率)と失業率の関係を確認してみる。ユーロ圏経済は足元で、コロナ禍前よりも失業率が低いところに位置している。一時は10%を超えた歴史的な物価高騰の中で、各国・地域経済がどこに向かっていき、落ち着くのか不透明だった中で、1970年代のように高失業率と高インフレが共存するスタグフレーションに陥るという見方も一部には出ていた。しかし、これまでのところスタグフレーションには陥っていない。

むしろ、スタグフレーションとは逆方向の、物価上昇率が低く、失業率も低い状態に落ち着くかのように見えている。物価上昇率が依然として2%を上回っているとはいえ、改めてみればそれほど高いわけではない。また、世界金融危機や欧州債務危機の経験を踏まえて、コロナ禍で雇用環境の維持を重視したこともあり、雇用環境は景気減速にもかかわらず、底堅く推移してきた。

米国も日本も、物価上昇率が低下する一方で、失業率が低位を維持している点は、ユーロ圏と共通している。欧米では、賃上げに伴ってサービス価格が上昇しており、物価上昇率を押し上げてきた。労使交渉によって、今後の賃上げも合意されていることも少なくないため、足元から今後数年の物価上昇率がやや高くなる可能性がある。賃上げによって、購買力が増加し、それが需要を後押しするのと同時に、コストプッシュによる物価上昇圧力もある。物価上昇率が高めであるものの、1970年代のような状態にはなっていないし、なりそうもない。

2. 政策判断の難しさ

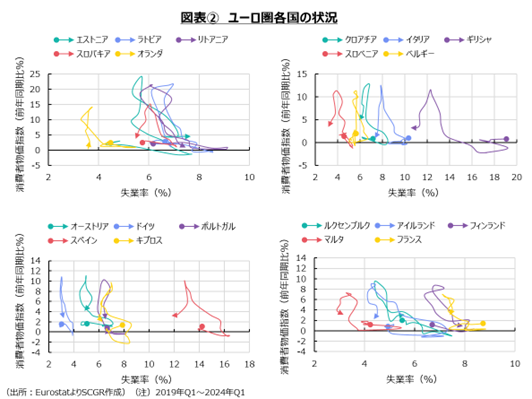

ユーロ圏経済における政策判断の難しさは、域内各国によって経済の状況が異なることだ。図表②で、今回の物価高騰局面で物価上昇率が高かった順にグループ分けしているように、消費者物価上昇率と失業率の関係(2019年Q1~2024年Q1、四半期)で描くと、その相違がより明らかになる。

左上の図のように、2022年のピークの物価高騰が著しかった国では、足元の物価上昇率はコロナ禍前の2019年並みまで低下している。特に2024年Q1のラトビアとリトアニアの物価上昇率は、コロナ禍前の2019年Q1を下回っているほどだ。エストニアやリトアニアでは、失業率がコロナ禍前よりも上昇しており、雇用環境が悪化する中で物価上昇率が低下してきたことも確認できる。

右上をみると、イタリアやベルギーでは、物価上昇率がコロナ禍前並みに落ち着きつつある一方で、雇用環境は底難い。クロアチアやスロベニアは依然として高い状態が継続している一方で、これらの国の失業率は2019年初めよりも低いままだ。また、ギリシャは欧州債務危機から脱却もあって、失業率が大幅に低下してきた中で、物価上昇率は2019年初めよりも高い。

左下の国々では、物価上昇率が低下しているものの、コロナ禍前に比べるとまだ高い水準だ。ドイツやオーストリア、ポルトガルの失業率は2019年並みの低水準にあり、キプロスやスペインはコロナ禍前よりも失業率が低く、雇用環境が改善している。労働需要の相対的な強さが賃上げにつながり、結果として物価上昇率を下支えしているとみられる。

右下では、ルクセンブルクやフィンランドの物価上昇率はコロナ禍前の近くまで低下している一方で、フランスやマルタ、アイルランドはまだ高い水準であることがわかる。ルクセンブルクやフィンランドでは物価上昇率が低下する過程で、失業率も上昇している。その一方で、フランスなどの失業率はむしろコロナ禍前よりも低いままだ。

物価上昇率が非常に高かった国では、物価上昇率の低下が著しい一方で、比較的緩やかな上昇だった国の物価上昇率の低下は限定的な傾向が見られる。ただし、後者の国でも、失業率が上昇している場合には、物価上昇率の低下が進んでいる傾向がある。これらを見ると、物価上昇率と失業率のトレードオフの関係はおおむね維持されているようだ。ただし、いくつかの国で、物価上昇率の低下と、失業率の低水準の維持が同時に見られている。コロナ禍から経済活動の正常化という、異例の事態における一時的な現象である可能性がある。また、スロベニアやクロアチア、スロバキアなど経済が一段と成長し、構造が変化している可能性も指摘できる。ギリシャのように、債務危機からの脱却過程が重なったことも想定される。

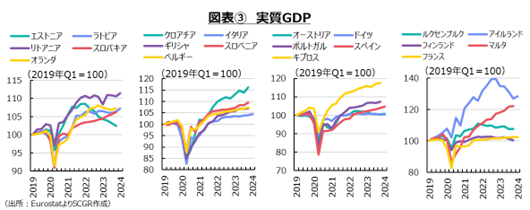

また、図表③のように、実質GDPを見ても、ユーロ圏では国によって状況が異なっていることがわかる。2020年から2023年にかけて経済活動の再開時の急反発後、そのまま緩やかに上昇している国(スロバキア、クロアチア、スロベニア、ベルギー、キプロス、ポルトガル、スペイン、マルタ)があったり、横ばいに転じた国(オランダ、ラトビア、イタリア、フランス、フィンランド)があったり、減速している国(エストニア、ドイツ、オーストリア、ルクセンブルク)があったりと、20か国がそれぞれの状況に置かれている。

このように、景気、物価、雇用環境などが異なっているため、4月の理事会で既に利下げを実施する確信を得ている中銀総裁がいたり、6月までさらに経済・物価動向を確認したいと考える中銀総裁がいたり、その意向もさまざまとみられる。

3. 足元のユーロ圏経済

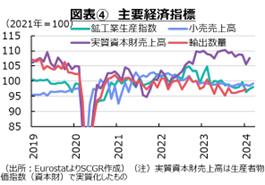

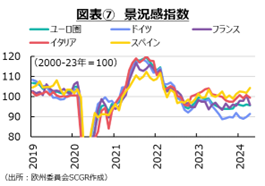

ここでは、ユーロ経済の足元の状況を確認しておく(図表④~⑦)。

ユーロ圏経済は、持ち直しつつあるものの、力強さを欠いている

ユーロ圏の2024年Q1の実質GDP成長率(前期比+0.3%)は、3四半期ぶりにプラスに戻った。2023年Q3とQ4にはそれぞれ▲0.1%だったため、2023年下半期は緩やかな景気後退局面だったといえる。

域内の主要国をみると、2024年Q1のドイツの実質GDP成長率(+0.2%)は、2四半期ぶりにプラスに転じた。足元にかけて、サービス業のけん引によって景気回復の兆しが見えつつあるものの、エネルギー価格や金利の上昇に伴うコスト増や受注の伸び悩みから製造業が停滞しており、回復の勢いを欠いている。

フランス(+0.2%)はプラス成長を継続しているものの、2023年Q3とQ4(ともに+0.1%)から小幅な加速にとどまっており、ならしてみれば2023年後半から足元にかけて成長ペースは鈍かった。イタリア(+0.3%)は、ドイツやフランスよりも小幅に成長率が高かったものの、2023年Q2にはマイナス(▲0.2%)で、2023年Q4も低成長(+0.1%)にとどまっていた。

スペイン(+0.7%)は2020年Q3以降、プラス成長を続けており、ユーロ圏の主要国の中で唯一底堅さを見せてきたとはいえ、スペインのみでユーロ圏全体をけん引することは難しい。けん引役が不在のユーロ圏は、先行きの成長という姿を見通しがたい状態が続いてきた。

個人消費は、足踏みしている

3月のユーロ圏の実質小売売上高(前月比+0.8%)は、2か月ぶりに増加した。ただし、2023年末から前月比プラスとマイナスを交互に繰り返しており、ならしてみれば横ばい圏を推移しているといえる。内訳をみると、食料品(+1.2%)が2か月ぶりに増加した一方で、3か月連続でプラスを維持した食料品以外製品(+0.0%)は横ばいにとどまった。また、ガソリン(+2.0%)は2か月ぶりに増加した。

また、国別にみると、ドイツ(+2.3%)は5か月ぶりに増加し、下げ止まりの兆しが見えつつある段階だ。それに対して、フランス(+1.1%)は3か月連続のプラスで持ち直している。同じく3か月連続のプラスのイタリア(+0.1%)は+0.0~+0.1%とほぼ横ばいで力強さは見られない。スペイン(▲0.6%)は2か月ぶりのマイナスで、2023年末から水準が低下したままだ。

先行きは、物価上昇率が低下する一方で、賃上げが継続することで、回復する実質購買力が個人消費の下支えになると期待される。足元にかけては足踏みしている個人消費も次第に持ち直しに転じると期待される。

設備投資は、足踏みしている

2月のユーロ圏の資本財売上高(前月比+2.2%)は、3か月ぶりに増加した。1月(▲2.2%)の反動増の影響が大きく、2023年末の水準を下回ったままだ。

国別にみると、ドイツ(+0.3%)やスペイン(+2.8%)が2か月ぶりに増加し、イタリア(+1.6%)が2か月連続で増加した一方で、フランス(▲0.1%)は2か月連続で減少しており、主要国でも足元の方向が異なっている。3月の値が公表されているドイツ(▲1.7%)は2か月ぶりのマイナスであり、足元は弱い動きになっている。

先行きについて、これまでの資材価格の高騰や、金利上昇に伴う企業融資の鈍化などが、設備投資の重石となる。それに加えて、景気見通しなどには不透明感も残っているため、設備投資は当面、鈍い動きになりそうだ。

輸出は、緩やかに持ち直しつつある

2月のユーロ圏の輸出額(前月比▲0.2%)は、2か月ぶりに減少した。1月(+1.2%)から小幅減にとどまっており、ならしてみれば、2023年末から緩やかに持ち直しつつあるようにも見える。

国別にみると、ドイツ(▲1.1%)が2か月ぶりに減少した一方で、フランス(+1.5%)が3か月ぶりに増加、イタリア(+1.8%)とスペイン(+0.9%)が2か月ぶりに増加した。

一方で、1月のユーロ圏の輸出数量(+0.4%)は、4か月連続で増加した。輸出数量は年前半に減少が目立ったものの、年後半には持ち直す動きが見られつつある。ただし、水準自体は依然として低いため、回復は道半ばの状態が続いている。先行きの輸出は、海外景気の減速感などから、当面弱い動きを続けそうだ。

生産は、減少している

3月のユーロ圏の鉱工業生産指数(前月比+0.6%)は2か月連続で増加した。ただし、1月(▲3.2%)の減産分をこの2か月で回復できておらず、生産活動は依然として力強さを欠いたままだ。

国別にみると、ドイツ(▲0.7%)やフランス(▲0.3%)、イタリア(▲0.5%)、スペイン(▲1.0%)など主要国で軒並み減産だった。2か月連続プラスだったアイルランド(+12.8%)の伸びが目立った。アイルランド統計局によると、伝統的製造業(+4.8%)に対して現代的製造業(+16.3%)が増加した。詳細は明らかではないものの、後者には化学・医薬・電算機類・電気機械などが含まれており、個社の影響が大きい結果、産業としても振れが大きい傾向が見られる。そのため、アイルランドの生産の上振れを除くと、3月のユーロ圏の生産は見た目ほど強くないようだ。

ユーロ圏の生産を財別に見ていくと、資本財(+1.0%)が2か月連続で増加した。しかし、大型の投資案件などから2023年12月(+11.6%)と大幅に増加し後、2024年1月(▲15.6%)と反動減を見せており、足元の変動が大きくなっている。その他では、中間財(▲0.5%)が3か月ぶりに減少、エネルギー(▲0.9%)は2か月連続で減少、耐久消費財(▲1.1%)は2か月ぶりのマイナス、非耐久消費財(▲2.7%)は4か月連続のマイナスであり、減産が目立った。

産業別では、製造業(+0.9%)は2か月連続のプラスだったものの、産業によって方向が異なった。化学(+0.5%)が3か月連続のプラス、電算機・電子部品(+3.3%)は2か月連続のプラスだった一方で、一次金属(▲2.3%)や金属製品(▲0.8%)、一般機械(▲2.4%)、輸送機械(▲0.4%)が2か月ぶりのマイナスだった一方で、電気機械(▲0.8%)は8か月連続のマイナスだった。生産水準は低下しており、持ち直しているとはまだ言いがたい。

先行きは、緩やかに持ち直すことが期待されるものの、ドイツの製造業の回復はまだ見通しがたい。内外需要の弱さなども残っており、当面弱い動きが続きそうだ。

物価の上昇率は、縮小している

4月のユーロ圏の消費者物価指数(前年同月比+2.4%)は3月と同じで、7か月連続で3%を下回った。食料及びエネルギーを除くコア指数は+2.7%であり、3月(+2.9%)から上昇率を縮小させ、2か月連続で3%を下回った。

内訳をみると、食料の上昇率(+2.8%)は3月(+2.6%)からやや拡大したものの、3%を下回っており、緩やかな縮小傾向を続けている。エネルギー(▲0.6%)は12か月連続のマイナスとなった。下落率は2023年11月(▲11.5%)以降縮小している。下落に転じて1年経っているため、ベース効果が剥落し、今後下げ止まることが想定される。食品・エネルギー以外の財(+0.9%)と小幅上昇にとどまった。上昇率は2021年7月(+0.7%)以来の低さだった。

このため、サービス(+3.7%)が物価上昇のけん引役になっている。2023年11月から2024年3月まで4%だったサービスは、4月に2022年8月(+3.8%)以来の4%割れになった。2023年Q4まで妥結賃金は1993年以来となる4四半期連続で前年同期比4%超と記録しており、賃金からサービス価格、サービス価格から全体の物価へと、コストプッシュ型の上昇圧力をかけてきた。妥結賃金の上昇が加速しはじめたのは2022年Q1であるため、2024年Q1の結果が注目される。

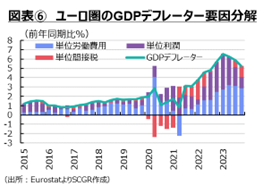

一方、3月の生産者物価指数(▲7.8%)が11か月連続で下落したように、川上からのコスト圧力が剥落している。今後、この下落圧力が消費者物価に転嫁されていることが予想される。また、GDPデフレーターをみると、単位利潤(実質GDP1単位あたりの営業余剰)の伸び率が縮小する動きも見られており、企業が仕入価格等のコスト増を販売価格にそのまま転嫁するのではなく、企業内で利潤を圧縮して吸収する動きも見られつつある。

賃上げを背景にしたサービス価格の高止まりや、足元にかけての原油価格の上昇などもあり、物価上昇率は当面2%を上回って推移するだろう。その後、それらの影響が剥落することで、一段と物価上昇率は落ち着く状況となるだろう。

雇用は、回復している

ユーロ圏の失業率は、ここ1年にわたって横ばい圏を推移している(3月は6.5%)。25歳未満の失業率(14.1%)は、3月(14.4%)から低下、2023年4月(14.0%)以来の低水準になった。2023年末にかけて上昇した若年失業率も2024年に入ってから落ち着きを取り戻しつつある。

全体の失業率を国別にみると、ドイツ(3.2%)は2023年上半期(2.9%)からやや上昇しているものの、依然として低水準を維持している。フランス(7.3%)も2023年初(7.1%)に比べるとやや高いものの、2023年下半期(7.5%)から低下しており、底堅さを見せている。イタリア(7.2%)やスペイン(11.7%)は低下傾向にある。これらの国の若年失業率は低位で、比較的安定している。

今後については、景気の持ち直し見通しもあり、雇用環境はこのまま底堅さを保つだろう。

先行きの景気は、緩やかな持ち直しに転じるだろう

物価上昇率が低下する一方で、賃金上昇が継続することで、実質的な購買力が回復することで、個人消費が景気回復を後押しするだろう。政策金利が引き下げられることで、資本コストも一時よりも低下し、金融機関の貸出姿勢も緩和に向かうことで、設備投資も持ち直しに転じると期待される。一方で、引き続き中東情勢など、下振れリスクは少なくない。これまでのところ、物価を大きく押し上げるような変動にはなっていないものの、エネルギー問題は残っている。物価上昇率が落ち着くという見通しが前提になっているため、物価上昇率が上振れると、利下げが遠のき、実質購買力の回復にも時間を要するなど、景気回復シナリオが崩れることになりかねない。また、欧州でも、政治を巡って意見の対立が大きくなっている。6月には欧州議会選が控えている。ドイツでは、既に経済政策の不確実性が景気の下押し要因になっている。そうした悪影響が長引いたり、域内各国にも広がったりする恐れもある。

以上

記事のご利用について:当記事は、住友商事グローバルリサーチ株式会社(以下、「当社」)が信頼できると判断した情報に基づいて作成しており、作成にあたっては細心の注意を払っておりますが、当社及び住友商事グループは、その情報の正確性、完全性、信頼性、安全性等において、いかなる保証もいたしません。当記事は、情報提供を目的として作成されたものであり、投資その他何らかの行動を勧誘するものではありません。また、当記事は筆者の見解に基づき作成されたものであり、当社及び住友商事グループの統一された見解ではありません。当記事の全部または一部を著作権法で認められる範囲を超えて無断で利用することはご遠慮ください。なお、当社は、予告なしに当記事の変更・削除等を行うことがあります。当サイト内の記事のご利用についての詳細は「サイトのご利用について」をご確認ください。

レポート・コラム

レポート・コラム

SCGRランキング

SCGRランキング

- 2025年7月4日(金)

日本国際平和構築委員会『7月研究会』に、当社シニアアナリスト 足立 正彦がパネリストとして登壇しました。 - 2025年6月27日(金)

日経QUICKニュース社の取材を受け、当社シニアエコノミスト 鈴木 将之のコメントが掲載されました。 - 2025年6月27日(金)

『日本経済新聞(電子版)』に、当社シニアエコノミスト 鈴木 将之のコメントが掲載されました。 - 2025年6月16日(月)

『時事通信』に、当社チーフエコノミスト 本間 隆行が寄稿しました。 - 2025年6月13日(金)

『日刊工業新聞』に、当社チーフエコノミスト 本間 隆行のコメントが掲載されました。